約束手形が廃止の方針であることが発表されました。2026年までには廃止される方向で進むということです。

受取人側の負担が大きいことや約束手形のコスト削減、リスク回避のためです。たしかに約束手形は受取人側にとってデメリットが大きい取引方法です。

しかし、手形を使った資金調達方法である手形割引まで使えなくなれば、手形割引に替わる資金調達方法を模索しなくてはなりません。手形が廃止されることで、事業者間の取引方法もまったく異なるものになるでしょうし、事業者の戦略にも影響を与えることになるでしょう。

ここでは約束手形の廃止方針についてと、手形割引に替わる資金調達方法についてお話ししていきます。

目次

手形による取引を2026年まで 約束手形が廃止の方向

2021年2月に経産省から発表されたのが「2026年までに約束手形を廃止する」という方針です。

「約束手形の利用の廃止等に向けた自主行動計画」の策定

・ 自主行動計画の期間は5年間とし、毎年のフォローアップの状況もみながら3年後に自主行動計画の中間的な評価を行い、必要な見直しを行うこととしてはどうか。

参照 経済産業省:「約束手形をはじめとする支払条件の改善に向けた検討会」報告書(骨子)

政府はなぜ今になって約束手形廃止の方針を固めたのでしょうか。それにはいくつかの背景がありました。

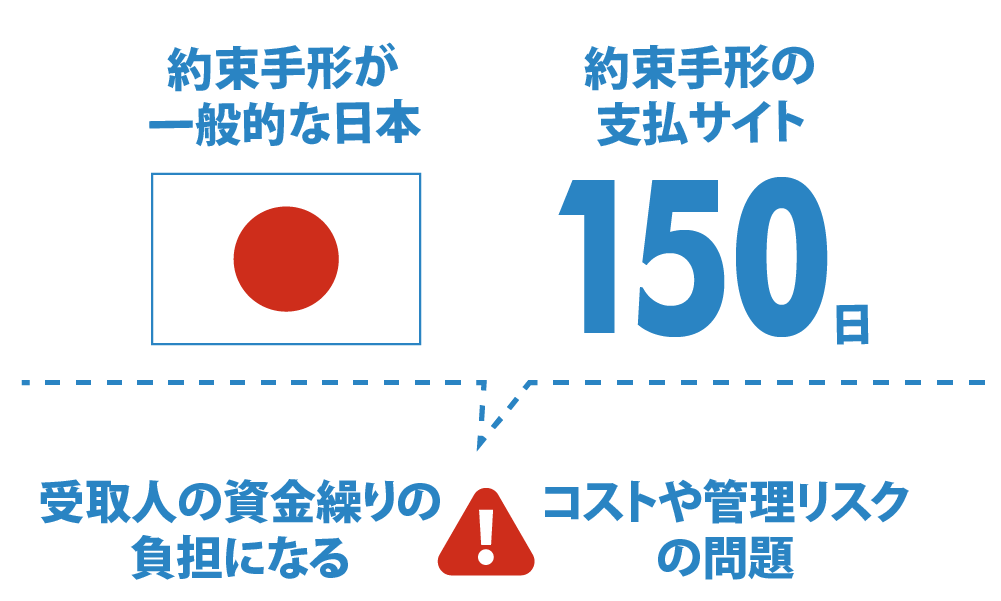

支払サイトが長くなってしまう

中小企業庁が実施したアンケートによると、現金振込のサイトは平均約50日であるのに対し、約束手形を使用した支払サイトでは約100日と2倍の長さになっていました。

また、現金振込の期日に約束手形を振り出される取引も行われており、その場合は商品やサービスを提供してから150日後に支払いが行われます。

150日間、支払いをしてもらえないことは、約束手形の受取人側として資金繰りを困難にする要因にもなるでしょう。

このような受取人側が損をするような手形取引が当たり前のように行われてきたのが日本の商取引なのです。

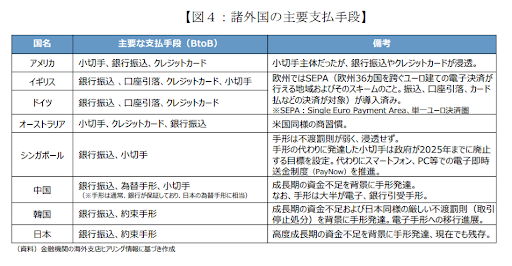

手形を使った取引が常態化している経済大国は日本だけ

参照 経済産業省:「約束手形をはじめとする支払条件の改善に向けた検討会」報告書(骨子)

『約束手形をはじめとする支払条件の改善に向けた検討会』の調査によると、日本は諸外国に比べて約束手形が発達し、現在でも一般的な商取引の方法として残っています。外国の事業者との取引では手形ではなく、銀行振込やクレジット取引が主流であることから、いかに日本が約束手形取引に依存しているかが伺えます。

東アジア圏ではシンガポールや中国、韓国も手形取引を行っているものの、シンガポールは2025年までの廃止、中国と韓国は電子手形が主流です。つまり、紙ベースの約束手形を常態的に使用している経済大国は日本だけということになるのです。今後さまざまな業種が海外展開する可能性は高いでしょう。海外事業者との競争に勝つためには、約束手形に依存しない資金繰り管理が重要になるはずです。

約束手形が廃止になる理由

約束手形が廃止になる理由としては、主に次の2つが挙げられます。

- 受取人の資金繰り負担軽減のため

- コストや管理リスクの問題軽減のため

それぞれの理由についてお話しします。

受取人の資金繰り負担軽減のため

商品やサービスの対価として約束手形を受け取った場合、その売上が受け取れるのは約束手形の期日内の期間中です。ほとんどの約束手形は支払期日の当日に支払われることが経産省の企業アンケートによって判明しています。

つまり、約束手形を受け取った事業者は、約束手形の支払期日が来るまで代金の受取はできないということになるのです。現金振込期日に約束手形を振り込まれた場合、さらに支払期日が伸びるため、約束手形の金額によっては受取人側の資金繰りが悪化する可能性はかなり高くなるでしょう。

約束手形を廃止することによって、受取人側の約束手形が原因の資金繰り負担が軽減されるようになるのです。

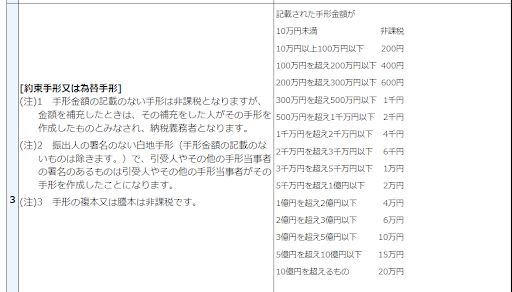

コストや管理リスクの問題軽減のため

約束手形は振り出す側も受け取る側にもコストと管理リスクが発生します。日本の約束手形による取引は紙ベースが一般的です。紙ベースの約束手形を振り出す際には印紙代がかかります。

参照 国税庁:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

手形金額によっては数百円程度ではあるものの、複数の事業者に約束手形で支払いを行う場合には相応のコストが発生します。また、印刷や郵送コストも発生するでしょう。

振出人、受取人双方にかかるリスクが「管理リスク」です。災害などで受け取った約束手形を紛失してしまう可能性もあるでしょう。

東アジアの国々はこうしたコストやリスクを踏まえて、約束手形の廃止や電子手形(コストや管理リスクが紙ベースよりも低い)に切り替えているのです。

手形割引に替わる資金調達方法は融資だけではない

約束手形が廃止されることで、さまざまなことが変わるでしょう。とくに影響するのは約束手形の資金化=手形割引を資金調達のメイン方法にしている中小企業の受取人です。

約束手形が廃止されれば手形割引も利用できなくなります。そうなると掛取引やクレジット取引が主流となってしまい、ほかの資金調達方法を模索する必要があるでしょう。

手形割引に替わる資金調達方法と聞くと、まっさきにイメージするのが「融資」です。金融機関や金融会社、政府系金融機関からの制度融資など、資金を「借りる」ことが第一候補になるでしょう。

ですが、手形割引に替わる資金調達方法はなにも融資だけではありません。実際に経産省の「約束手形をはじめとする支払条件の改善に向けた検討会」報告書(骨子)」にも手形割引に替わる事業者の資金調達方法として「ファクタリング」が挙げられています。

ファクタリング以外にも「もらう=投資してもらう」資金調達方法として、エンジェル投資家やベンチャーキャピタルからの投資、クラウドファンディングなどが挙げられます。

「売掛金」を資金化するファクタリング

約束手形が廃止されることで増加する可能性が高い商取引としては「掛取引」が挙げられます。掛取引とは手形が発生しない信用取引のことで、約束手形が廃止された場合、今後増加すると予想されています。

この掛取引で発生した売掛金を資金化する方法が「ファクタリング」です。受け取った売掛金を専門の業者に手数料を支払った上で買い取ってもらい、その差額を事業資金にする方法になります。

現状は手数料などが法律で管理されていないものの、約束手形の廃止で今後掛取引やファクタリングが増える場合、手数料上限などが法律で決まっていく可能性も高いでしょう。経産省や中小企業庁がファクタリングによる資金繰りの安定を励行しているほどです。約束手形廃止前にファクタリングについて理解をしておくとよいでしょう。

「もらう=投資してもらう」資金調達に慣れておくべき理由

エンジェル投資家やベンチャーキャピタル、クラウドファンディングといった「もらう=投資してもらう」資金調達方法は今後事業者の資金調達方法として増えていく可能性が高いでしょう。というのも、これらの資金調達方法には「DX化推進」が影響しているからです。

IT化がさらに進化した考え方が「DX=デジタルトランスフォーメーション」です。経済産業省が発表したDX推進ガイドラインでは以下のように定義されています。

参照 経済産業省:デジタルトランスフォーメーションを推進するためのガイドライン(DX 推進ガイドライン)Ver. 1.0

エンジェル投資家やベンチャーキャピタルといった投資家や投資機関とのコンタクト、クラウドファンディングのような投資サービスはインターネットで行うのが一般的です。今後日本の商取引に限らず、さまざまな分野においてDX化に慣れておくのはとても大事なことになるでしょう。

約束手形・手形割引廃止でも資金繰りが悪化しないように他の資金調達方法を理解しておくことが大事

今後事業者が求められるのは、手形割引に替わる資金調達方法を理解しておくこと、そして約束手形に依存しない資金管理でしょう。

約束手形の廃止は、日本の商取引そのものを根底から変えるでしょう。掛取引や電子債券取引が増えることが予想されるため、それらの取引を資金化できる方法を頭に入れておかなくてはなりません。

受取人側の負担は減るかもしれません。ですが、その負担軽減に甘んじることなく、事業運営・財務管理をさらにブラッシュアップさせることが近い将来に重要になってくるのです。