手形貸付で資金調達 借入用の手形で銀行から融資を受ける方法

手形貸付とは、手形を担保にして銀行から融資を受けることです。 1年以内の短期融資として利用され、貸付の手続きが簡単であり入金スピードも早く利息が低めであることが特徴です。 手形を使った資金調達方法には「手形...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説手形貸付とは、手形を担保にして銀行から融資を受けることです。 1年以内の短期融資として利用され、貸付の手続きが簡単であり入金スピードも早く利息が低めであることが特徴です。 手形を使った資金調達方法には「手形...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説受け取った手形は銀行で現金化することができます。 しかし手形には、現金化できる期限や規則などが定められています。それを知らないと、せっかく受け取った手形は単なる紙クズになってしまう可能性があるのです。 手形...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説支払手形や小切手の代金は当座預金から支払われます。これは支払う側の話であり、受け取る側は当座預金口座を持っていなくても問題ありません。 もし事業を行なっているのであれば、当座預金口座を開設しておいた方がなに...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説約束手形の不渡りや紛失、盗難が原因で倒産してしまう会社があります。。 「約束手形」とは、お金を支払う側が受け取る側に対して渡す「この日までにお金を支払います」と約束する証明書のようなものです。つまり会社間の...

わかりにくい手形取引を簡単に解説

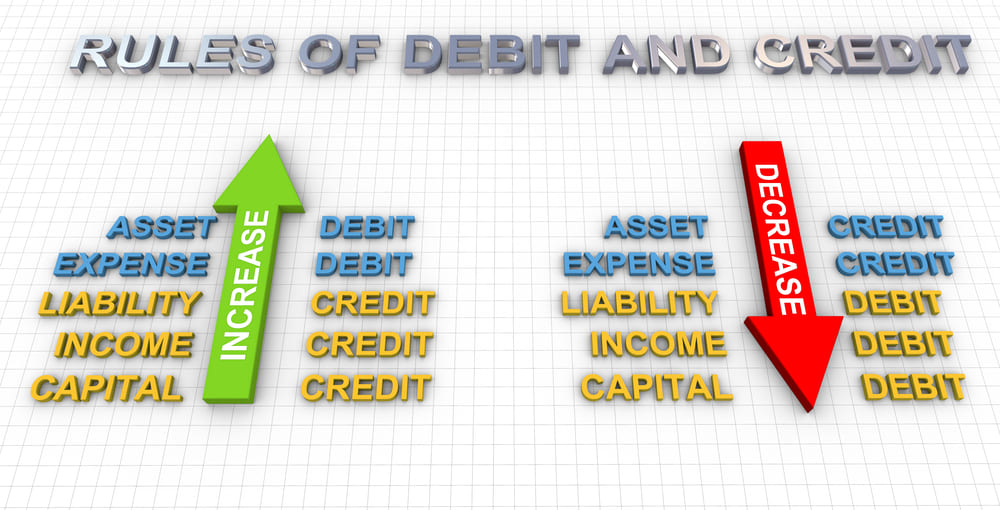

わかりにくい手形取引を簡単に解説支払手形は負債です。そして負債の中でも「流動負債」となります。 1年以内の支払いかそれ以上の支払いかという違いがあります。 負債というのは「お金やモノを借りている」ということです。そして負債は「固定負債」と...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説約束手形を現金化する方法は主に3つあります。「銀行取立」「手形割引」「手形貸付」です。 約束手形とは、支払いに利用される有価証券です。一般的に利用される方法としては「銀行取立」と「手形割引」でしょう。「手形...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説会社間の取り引きにおいて、商品代金を受け取る方法は主に2つとなります。1つは現金、もう1つは手形です。 この2つは、支払いの方法が異なります。 売り上げを現金で受け取る権利のことを「売掛金」といい、売り上げ...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説商品代金の支払期限が迫っている場合、そして支払うべき資金がない場合には、手形で支払いをすることが可能です。 現金で商品代金を支払う場合には、買掛金と表現します。一方、手形で商品代金を支払う場合には支払手形と...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説ここでは手形の基礎知識を紹介していきます。 手形は会社間での取引で利用される決済方法なのですが、近年、手形を利用しての決済は少なくなってきました。それでもいまだに利用している会社もあるため、ある程度の基礎知...

わかりにくい手形取引を簡単に解説

わかりにくい手形取引を簡単に解説手形や小切手は、裏面に「渡す人」と「渡す相手」の情報を書くことで、お金を受け取る権利を譲り渡すことができます。これを「裏書譲渡」といいます。 裏書手形は債務支払いで利用されます。 そもそも手形自体、現金と同...