支払手形や小切手の代金は当座預金から支払われます。これは支払う側の話であり、受け取る側は当座預金口座を持っていなくても問題ありません。

もし事業を行なっているのであれば、当座預金口座を開設しておいた方がなにかと便利ですし、なによりも社会的信用力がアップするとされています。

ただし近年では、そして普通に事業を行なっている分には、当座預金口座の必要性はそれほど高くはないと考えます。

ここでは、当座預金口座の仕組みや開設にともなうメリットやデメリットなどを紹介します。

参照 手形とは支払い手段の1つ

目次

支払手形は約束手形と為替手形の2種類

支払手形とは記載された期日に支払う約束をした証券のことを言います。

支払手形には約束手形と為替手形の2種類があります。

約束手形とはお金を支払う人(振出人)とお金を受取る人(受取人)の2社間で取引をする手形のことを言います。

受取人は指定された期日から金融機関へ約束手形を持っていくと現金に換えることができます。

また、期日前に現金に換えることはできません。

資金が必要になり、約束手形を期日前に現金化したい場合は、「手形割引」などを利用することによって記載された期日前でも現金化することも可能です。

為替手形は約束手形と異なり振出人、指図人、宛名人の3社間でやり取りする手形のことを言います。

勘定科目は支払手形

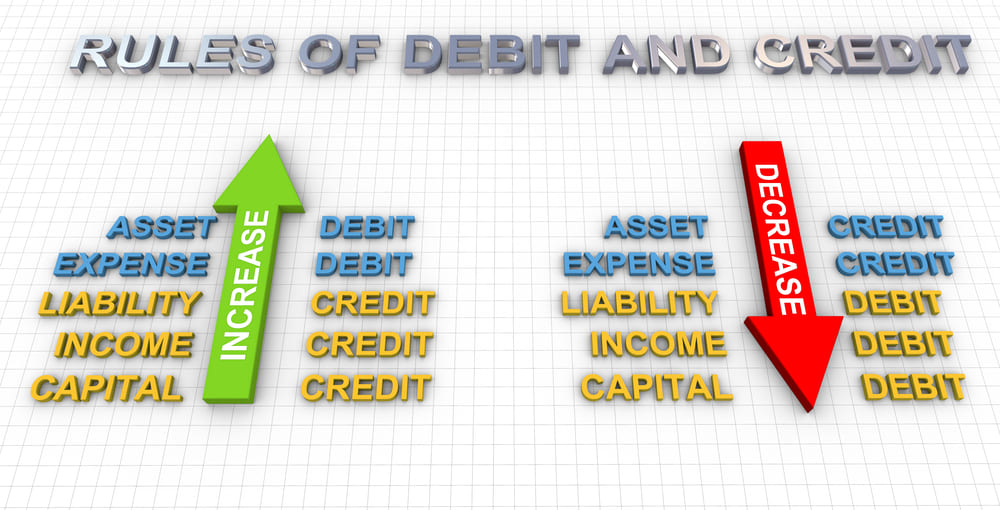

約束手形や為替手形の支払手形を使った取引は、「支払手形」の勘定科目を使います。

仕訳の例として、10万円の金額で仕入をして約束手形で支払った場合、借方科目には「仕入 100,000円」と記入し、貸方科目には「支払手形 100,000円」と記入します。

約束手形に記載した期日になり、当座預金から引き落としがされたときには、借方科目には「支払手形 100,000円」、貸方科目には「当座預金 100,000円」と記入します。

小切手は受取り後から現金化できる

小切手は手形と似ていますが、大きな違いとして小切手は受取後すぐに現金化することができます。

小切手を受け取った人は、支払銀行へ持っていくことで現金化できます。

その際に小切手を発行した人(振出人)の当座預金から引き落としされます。

ただし受取後からすぐに現金化できますが、小切手には呈示期間というものがあります。

小切手の呈示期間は振出日の翌日から10日後です。

小切手の有効期間は6ヶ月間ですが、呈示期間を越えると振出人は銀行に対して決済の取り消しを請求できます。

呈示期間を過ぎても有効期限は6ヶ月なので銀行側も小切手を持っていけば通常通り対応してくれますが、できるだけ呈示期間内に現金化するようにしましょう。

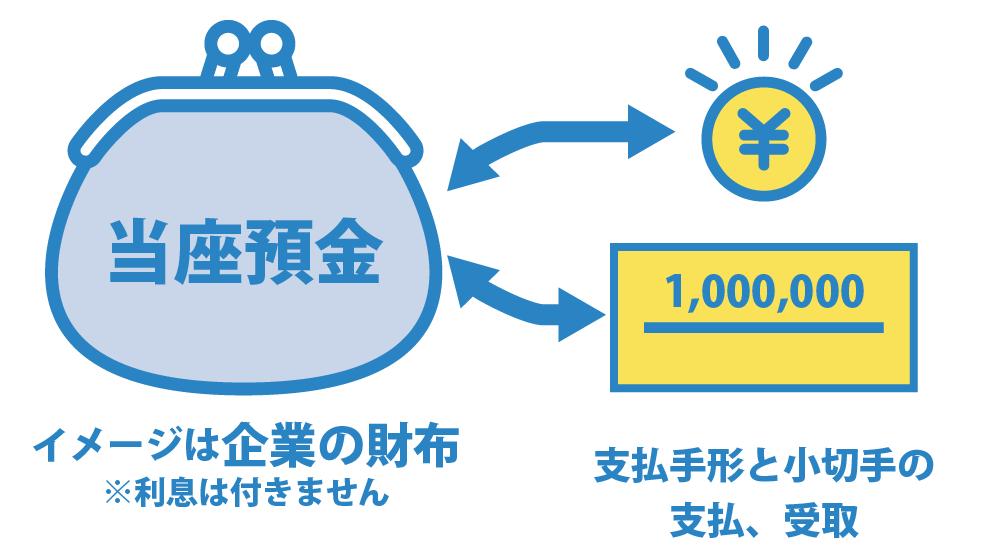

支払手形と小切手を利用するなら当座預金口座が必要

支払手形と小切手を利用して会社間の支払いを行なう場合、手形や小切手を振り出す側(振出人)は、当座預金口座が無ければ利用できません。というのも、手形帳や小切手帳は、当座預金口座を開設した際に金融機関から発行されるものです。つまり当座預金口座がなければ、これらを利用することはできないのです。

しかし「利用する」と一口にいっても、お金を支払うためのお財布として利用する意味と、お金を受け取るためのお財布として利用するという2つの意味があります。

支払いを行なうためには、支払い専用のお財布である当座預金口座が必要です。代金を受け取る場合、代金受取専用のお財布でなくても問題ありません。

- 小切手と支払手形の支払いには当座預金口座が必要

- 小切手や支払手形による代金の受取に当座預金口座は不要

つまり、払う側は当座預金口座が必要で、受け取る側には当座預金口座を持っていなくても問題ないということになります。

当座預金の仕組み

当座預金口座の開設をしたことがない経営者の場合、当座預金の仕組みについて細かく学ぶ機会はないことでしょう。

当座預金口座を持つメリットは実はあるのです。というよりも手形や小切手で商品代金を支払うメリットがあるといった方が正しいかもしれません。メリットとして考えられるのは「資金繰りにポジティブな効果を生み出す」という点です。

当座預金の8つの特徴

当座預金の主な特徴は次の8つです。

- 手形や小切手で支払いをするためには必要な口座

- 法律で利息をつけることが禁じられている

- 出金方法はコンビニATMと振込支払以外

- 入金は当座預金入金帳で随時OK

- 預入金額は1円以上1円単位

- 通帳は無し

- 公共料金の自動支払いや株式配当金の自働受け取りが可能

- 金融機関が破綻しても全額保護される

手形や小切手で支払いをするためには必要な口座

当座預金とは、簡単にいうと「業務用の口座である」ということです。

普通預金は個人の給料や公共料金の自動支払いに対応していますが、高額な資金を動かすための機能が不足しています。利用上限値が制限されているというところからも、完全に「業務用」とはいえません。

当座預金であれば、業務用としての機能を十分にはたしてくれますし、給与払いや公共料金の自動支払いを含め、多くの支払いに対応できます。

法律で利息をつけることが禁じられている

当座預金は普通預金と違い、金融機関が当座預金のお金を運用して利息をつけることができません。

「臨時金利調整法」という法律で決まっていることです。

銀行などの金融機関は定期預金や普通預金を融資や投資に運用しています。当然返済の場合には利息がつきます。このときに「運用させてくれてありがとう」という意味を込めて預金商品に利息が支払われるのです。

当座預金は決済用の預金です。そのため、もし金融機関が融資や投資に運用して回収できなくなり、最悪の場合「破綻」してしまった場合は利息どころの騒ぎではありません。企業が預けている決済用の預金を使われた挙句に戻ってこなくなるのです。

そうしたトラブルを避けるために、法律によって運用禁止と利息禁止が定められているのです。

出金方法はコンビニATMと振込支払以外

当座預金の出金方法は小切手と支払手形、口座振替のみで行なわれています。金融機関によっては行内に設置されているATMでのみ専用の法人キャッシュカードを使って払出ができますが、コンビニなどに設置されているATMでは出金できません。

入金は当座預金入金帳で随時OK

出金がコンビニATMでできないように、入金もコンビニATMなどでは行なえません。

当座預金口座を開設したときに渡される「用座預金入金帳」を使っていつでも入金可能です。

ただし、取り扱い金融機関によって法人キャッシュカードが発行されている場合は、行内に設置されているATMで入金が可能な場合もあります。

預入金額は1円以上1円単位

当座預金口座には1円以上1円単位での入金が可能です。

「当座預金口座は高額なお金が預けられているから、入金は〇〇万円以上でなければならない」と思っている人が意外と多くいますが、そのようなことはありません。

通帳は無し

当座預金には預金通帳がありません。口座にいくら入っているのかをチェックする場合は、一定期間ごとに企業の住所へ送られてくる「取引状況照合表」で確認できます。

公共料金の自動支払いや株式配当金の自働受け取りが可能

当座預金口座は普通預金口座と同じように、公共料金の自動支払いや株式配当金の自動受け取りも可能です。

当座預金だから「決済のみ」というわけではありません。

企業が行なう支出はもちろん、収入に関しても当座預金口座を指定可能です。

金融機関が破綻しても全額保護される

当座預金口座には「預金保護制度」が適用され、万が一当座預金口座を開設した金融機関が破綻したとしても、全額が保護されるようになっています。

普通預金の場合は、最大で1,000万円までしか保証されません。

企業が扱う決済用資金は1,000万円を超えて預入れされていることが多いです。そのため、高額な資金を扱う場合は当座預金口座に預けた方が、金融機関の破綻による損失を防げるのです。

当座預金口座開設・利用で発生するメリットとデメリット

当座預金口座の開設や利用ではメリットやデメリットが発生します。

- 引出限度額の制限がない

- 引出手数料がかからない

- 当座借越が利用できる

当座預金口座とは「事業用のお金」を運用するための口座であるため、普通預金口座のような「1日の利用限度額」のような制限がありません。

手形や小切手を利用した方が、多額の現金を持ち運ぶ必要がなくなるため、強盗被害などの防犯的な観点からも安全です。

当座預金はコンビニATMよる現金引出しができません。そのため引出手数料も発生しません。手形や小切手は振り出した相手が銀行に持ち込んで資金化することになるため、手数料が発生しないのです。

当座借越とは、当座預金口座の残高以上にお金を支払った場合に、口座のある金融機関が代金を立て替えてくれるサービスです。この立て替え払いは「融資」扱いになります。この当座借越を行なって支払いをした場合、不足分は次の入金時に自働的に返済が行なわれる仕組みになっています。

- 口座開設で「審査」が発生する

- 小切手や約束手形の不渡りを半年間で2回起こすと2年間の取引停止になる

当座預金口座の開設には審査が発生します。普通預金口座であれば、口座開設にともなう審査は基本的に行われませんが、当座預金口座となると「当座借越」のような一時的な融資サービスもあるため、返済不可とならないように審査が行なわれるのです。

小切手や約束手形で支払いができることは当座預金口座の特徴ですが、小切手や約束手形の金額が支払えなければ「不渡り」になってしまいます。不渡りを1回でも起こすと「事故扱い」になり、すべての金融機関に不渡りを起こした企業の情報が公開されます。

いわゆる「ブラックリスト」になってしまいます。半年以内にもう一度不渡りを起こすとアウトです。半年間で2回の不渡りを起こすと、当座預金口座の解約と金融機関そのものとの取引が2年間停止されるというきつい処分を下されるのです。

1回目の不渡りで他の金融機関に「事故扱い」を公開されているので、新しい金融機関と契約したくてもできない状態になっています。金融機関と取引していない法人企業は「信用力」がゼロと見なされてしまい、それまで取引していた企業やこれから取引を行なおうとしている企業から「危険な会社」として扱われてしまうのです。

結果的に取引が縮小され、倒産してしまう可能性が高くなります。当座預金口座そのものにデメリットはありませんが、支払手形や小切手の不渡りで大きすぎるデメリット、いやリスクを背負うことになるのです。

当座預金と普通預金の使い分けの基準

法人や個人事業主は、当座預金口座と普通預金口座の両方を開設できます。

それぞれの特徴を活かして上手に使い分けることで、事業の資金繰りの管理がしやすくなるというメリットが生まれます。

多額の取引が多い場合は当座預金が便利

当座預金のメリットである「引出限度額の制限がない」を活かして、高額なお金が動く取引では当座預金が便利です。

金融機関にもよりますが、普通預金の場合には数千万~億単位の資金を動かせないことがあります。このようなことがあるため、大量の仕入や単価の大きな支払いに関しては当座預金を使う方が便利です。

少額の事業性支出には普通預金が便利

少額の事業資金運用には普通預金の方が便利です。それは使い勝手が良いためです。ATMから必要な資金を自由に引き出せますし、引き落としの自由度も多彩だからです。

最近ではほとんどの銀行がネットバンキングにも対応しています。個人事業主のような高額でな資金運用を行なう必要がない事業者にとっては、普通預金の方が便利です。唯一心配なのは、金融機関が破綻した場合、預けてあるお金の一部しか保護されません。当座預金は全額保護されるため、リスクという部分では当座預金口座の方が安全です。

金融機関破綻のニュースなどは、破綻してから報道されることも多いため、取引する銀行を複数にするなどのリスク分散をしている企業も徐々に多くなっています。

当座預金口座は持っていれば便利だが必ずしも必要ではない

当座預金口座は持っていれば、それはそれでメリットがあります。ただし会社の規模にもよりますが、動かすお金がそれほど大きくないのであれば必要ないと言えます。

取り引きしている会社が支払いを手形や小切手でしてきた場合においても、受け取り手である方からすると当座預金口座は必要ありません。

ただし買掛金を支払う際に、少しでも支払いの期間を延ばしたいと考える場合には、手形を利用すること、つまり当座預金口座を用意することを検討してもよいかもしれません。

ただし手形や小切手を振り出すということは、不渡りの危険性も出てきてしまいます。その当たりのリスクをよく考えながら、本当に会社に必要なのかどうかを見定めることが大切でしょう。