会社間の取り引きにおいて、商品代金を受け取る方法は主に2つとなります。1つは現金、もう1つは手形です。

この2つは、支払いの方法が異なります。

売り上げを現金で受け取る権利のことを「売掛金」といい、売り上げを手形で受け取るときに受け取る手形のことを「約束手形や為替手形」といいます。

参照 手形とは支払い手段の1つ

要するに「商品を納めて商品代金として現金で受け取る」か、「商品を納めて手形で受け取る」かの違いです。商品代金の受け取り方が変わるだけで、その後の行動も変わってきます。

どちらにも共通していることは「実際に商品代金を受け取れるのは数ヶ月先」ということです。

売掛金も約束手形もすぐに現金化したい場合には、それぞれ専用のサービスを利用することで、支払期日を待たずに現金を手にすることができます。

売掛金を現金化するのであれば「ファクタリング」、約束手形を現金化するのなら「手形割引」です。

目次

売掛金と約束手形の定義

「売掛金」と「約束手形」は、どちらもビジネスの支払い方法として、頻繁に使われています。商品やサービスを取引先に販売してから、数ヶ月程度の期間をおいて入金がされる点では同じですが、それぞれの定義を比べると大きな違いがあります。

- 売掛金は信用取引

- 約束手形は法律に基づいた取引

売掛金は会社同士の信用があって成り立つ取引です。法律で明記された罰則はありません。しかし約束手形は「手形法」という法律があります。もし不渡りになった場合には罰則が適用されます。

参照 手形の不渡りとは?

売掛金の定義

「売掛」とは、取引先企業に販売した商品やサービスの代金を後日請求する方法のことです。「掛取引」や「かけうり」ともいわれています。「売掛金」はその支払い代金を受け取る権利のことを指します。現金をやり取りするよりも「掛取引」の方が

商品やサービスを提供してから、売掛金が入金されるのでの期間は、取引ごとに請求書などに記載しますが、法律上では期間に関しての明確な規定はありません。企業同士の取引ですので、お互いが合意すれば極端な話、一年後の入金でもいいわけです。

しかし中小企業庁と公正取引委員会が連携して運用している「下請代金支払遅延等防止法」では、

下請代金の支払期日について、給付を受領した日(役務の提供を受けた日)から60日以内で、かつ出来る限り短い期間内

と定められています。

実際の売掛で多い取引期間には「月末締めの翌月末支払い」や「月末締めの翌々月支払い」など、契約の開始から数えて30日~60日で入金されるケースが大半です。「約束手形」は、売掛金よりも支払いがあるまでの期間が長くなります。

約束手形の定義

「約束手形」は手形を発行した人(振出人)が手形の受取人に対して、決められた期日に決められた代金の支払いを約束した有価証券です。有価証券とは、債権や株券など財産的価値のある証券や証書を指し、広義には約束手形や小切手を含むものです。

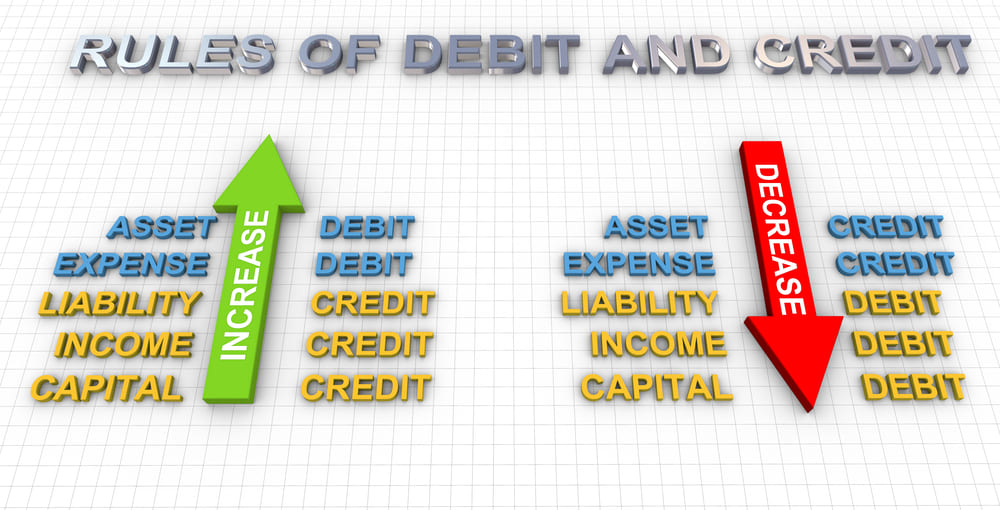

手形に書かれている決められた期日に、決められた金額を受け取る権利は「手形債権」といい、会計処理上は「受取手形」として記帳されます。

受取手形を所有しているということは、手形を振り出した企業から「今から〇ヶ月後の〇月〇日に所定の金額を払います」と約束されたことになります。

約束手形は、取引発生から2ヶ月~3ヶ月後の支払い期日で契約されるのが一般的です。取引発生から30日~60日で入金される売掛よりも長い期間を要します。手形取引には「手形法」によって決まりがあります。

手形の不渡りには気を付けよう

手形取引で注意すべきは「不渡り」です。手形を振り出した企業が約束した期日通りに支払いを行わなかった場合、手形が「不渡り」になり取引している金融機関だけではなく、すべての金融機関に通知されます。1度目の不渡りから半年以内に2度目の不渡りを出してしまうと、取引している金融機関との契約が2年間停止されます。

契約そのものが停止になるため、預入や融資など、経営に必要な銀行との取引ができなくなってしまうのです。すでに1度目の不渡りで全金融機関に不渡りの事実が通知されているため、新たに他の金融機関と契約したくても、契約そのものを断られてしまう可能性が高いです。法人として金融機関との取引がない企業は「信用」が担保されません。結果的に事実上の倒産となってしまうのです。

法律で厳しい拘束力をもつ手形取引は、掛取引に比べて支払いまでの期間は長くなりますが、回収できる確実性が高いといえます。

売掛金と約束手形を元にした資金調達方法の違い

売掛金と約束手形は、どちらも取引が行われてから入金までの日数が長いことが特徴です。

近い将来に入金されるとはいえ、資金繰りが厳しく支払い日まで待てない場合もあります。

そのような時に、売掛金や約束手形を利用して資金調達をすることができます。それが「ファクタリング」と「手形割引」です。

| 売掛金 | 手形割引 |

|---|---|

| 売り上げを受け取る権利である売掛金を、権利そのものを売却する方法。 | 手形を銀行や業者に売却する方法。 |

それぞれの特徴やメリット、デメリットを知って、資金繰りが苦しくなった時の資金調達方法として備えておきましょう。

売掛金を元にしたファクタリングとは

売掛金を業者に買い取ってもらって資金調達する方法をファクタリングといいます。ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2つの取引方法が一般的です。

2社間ファクタリング

2社間ファクタリングは、申込企業とファクタリング会社間の取引です。企業が売掛金をファクタリング会社に売却して、早ければ申し込んだ当日中に現金化されます。また、ファクタリング利用の事実を取引先に知られないことも2社間のメリットです。

3社間ファクタリング

3社間ファクタリングは、申込企業とファクタリング会社に取引先も加わった取引です。3社間ファクタリングの場合、企業は売掛金をファクタリング会社に売却する旨を事前に取引先に通知しなくてはなりません。

取引先の承諾が得られれば、ファクタリング会社と取引先の間でファクタリング契約が結ばれ、企業に入金されます。売掛金の支払い期日に、取引先から直接ファクタリング会社に代金を支払うことになります。

手数料が引かれた金額が入金される

2社間・3社間ファクタリングともに売掛金がそのまま入金されるわけではなく、売掛金の金額に応じた手数料を引いた金額になります。手数料はファクタリング会社によっても異なりますが、2社間で売掛金総額の15%~30%、3社間で5%~10%の間でファクタリング会社が自由に設定しています。

ファクタリングは融資ではなく、あくまでも売掛債権の買取にあたるため、保証人や担保は不要です。負債ではありませんので、信用情報にも影響しません。また、売掛金の存在証明や取引先の安定性が分かれば、審査も融資に比べて緩いのが特徴です。

万が一、取引先が倒産して売掛金の回収ができなくなった場合も申込企業に回収義務はなく、貸し倒れリスクを回避できます。また、売掛金が高額な場合、ファクタリング会社から債権譲渡登記を求められることもあります。

債権譲渡登記の目的にはおもに次の2つがあります。

- 申込企業が複数の業者に売掛金を売却する「二重譲渡」の防止

- 申込企業が回収できた売掛金を使い込んでしまった場合のファクタリング会社側の対抗要件

「対抗要件」とは権利を主張するための資料を指します。どういうことかというと、2社間ファクタリングでは、取引先から支払われる売掛金の代金は最初に元々の企業(売掛元)へ支払われます。本来であれば、この入金された金額をすべてファクタリング会社へ送金しなければならないのですが、まれにこのお金を使い込んでしまう企業があるのです。

すでにファクタリングで代金を受け取る権利そのものが売却されています。代金を受け取る権利は元々の売掛元企業ではなく、ファクタリング会社に譲渡されています。

債権譲渡登記がされていない場合、売却した事実はファクタリングを申し込んで資金を入手した企業とファクタリング会社しか知りません。使い込みをされて裁判で争ったとしても、譲渡をしたという証明は2社間の契約書しかないため、その証明に時間がかかってしまうこともあるのです。

こうしたトラブルを防ぐために、債権譲渡登記が行なわれるのです。

ファクタリングのメリットデメリットまとめ

- 資金調達がスピーディーにできる

- 審査基準が銀行に比べて緩い

- 保証人・担保が不要

- 売掛金の回収義務がない

- 負債ではないため信用情報に影響しない

- 2社間ファクタリングなら秘密裏に資金調達ができる

- 手数料がかかる

- 債権譲渡登記が必要な場合もある

約束手形を元にした手形割引とは

約束手形を担保にして、金融機関や民間の手形割引業者に融資を受ける資金調達方法が「手形割引」です。手形割引を利用すると、手形に記載されている期日より前に現金化できます。ただし手形の金額よりも少ない金額しか調達できません。

手形割引を申し込まれた銀行や手形割引業者は、手形が不渡りにならないか手形振出人の審査をします。審査が完了すれば手形と引き換えに現金化される仕組みです。

利息に相当する費用は「手形割引率」といわれ、メガバンクで1.5%~3%、信用金庫・信用組合で2.5%~3.5%が差し引かれます。

手形振出人の信用度が低い場合、金融機関では手形割引を断られることもあります。その場合、民間の手形割引業者に手形を持ち込むことになるのですが、法外な手数料を要求されることがありますので注意しましょう。

また、手形割引をした手形が不渡りになった場合、銀行から買戻しの要求があります。その時に買戻しする資金がないと、証書貸付として銀行から融資を受けることになります。融資といってもこの場合、赤字補てんの融資になるため、その銀行からの新規融資は受けられず手形割引もできなくなってしまうのです。

参照 証書貸付

手形割引のメリットデメリットまとめ

- 支払い期日前に手形を現金化できる

- 割引料がかかる

- 手形が不渡りになった場合、買戻し義務が生じる

注意すべきは償還請求権の有無

償還請求権とは、売掛金や約束手形が取引企業によって支払われなかった時、直接代償の返還を請求する権利のことです。簡単にいうと、支払い義務者によって期日にお金が支払われなかった時にお金を支払うよう支払い義務者に求める権利です。

ファクタリングでは償還請求権のない契約方法とある契約方法の2種類があります。償還請求権がない場合は取引先に対して請求する権利がないため、ファクタリング会社が損失を被ることになり、償還請求権がある場合は損害の一部もしくは全額を請求されます。

ファクタリング会社では、償還請求権無しでの取引が一般的です。償還請求権ありと違い、不渡り時のリスクごと売却できるのです。

手形割引は不渡りになってしまった場合、手形を振出した企業に対して金融機関から支払いを請求されます。しかし手形法において、手形の支払請求権は支払期日を含む3年で時効消滅すると定められています。

そのため、支払ってもらえるまで請求ができないのです。つまり簡単にいうと、支払い期日から3年以内に支払ってもらえない場合は回収不能となり、手形割引を申し込んだ企業が銀行に対して支払いの義務を背負うことになるのです。

ファクタリングの手数料が最高30%でも、大半はファクタリング会社が損失を被ります。対して手形割引の手数料は1ケタ台ですが、不渡りになった時のリスクが大きいと考えられます。

売掛金と約束手形の特徴を知れば資金調達の選択肢が増える

安定した事業を行っていく上で売掛と手形取引の管理は必須です。資金調達方法としてのファクタリングと手形割引も正しい理解の上で利用したいものです。取引先や自社の経営状況などを考慮して、ケースバイケースで資金調達方法を選択しましょう。