手形や小切手は、裏面に「渡す人」と「渡す相手」の情報を書くことで、お金を受け取る権利を譲り渡すことができます。これを「裏書譲渡」といいます。

裏書手形は債務支払いで利用されます。

そもそも手形自体、現金と同じ価値があるため、現金で支払いをするのと同じ意味を持ちます。今回は裏書譲渡の話ですので、他人からもらった手形で他の誰かに支払いをするときの話となります。

先ほども説明したように、手形には現金と同じ価値があるため、手形で支払いをすることも可能となるわけです。

そもそも前提としてですが、取引先から売り上げを受け取るとき、現金ではなく手形で受け取るときの話となります。

「私はあなたに〇〇円の支払いをします。」

という約束を書いた紙を相手に渡すといったものが手形や小切手となります。その手形や小切手を持っていれば、銀行に持っていくことでお金に換金することができます。つまりお金の価値があるということです。

手形と小切手はどちらも「有価証券」です。有価証券とは価値のあるモノであり、お金に換えられるものであり、いわば「お金と同じもの」と考えてもよいかもしれません。

そして手形や小切手は、そこに書かれている金額だけの価値があるということであり、後日そこに書かれている金額を受け取れる「権利」を持っているということです。

そしてこの権利は「裏書」という作業をすることで、他の人に譲り渡すことができるのです。

目次

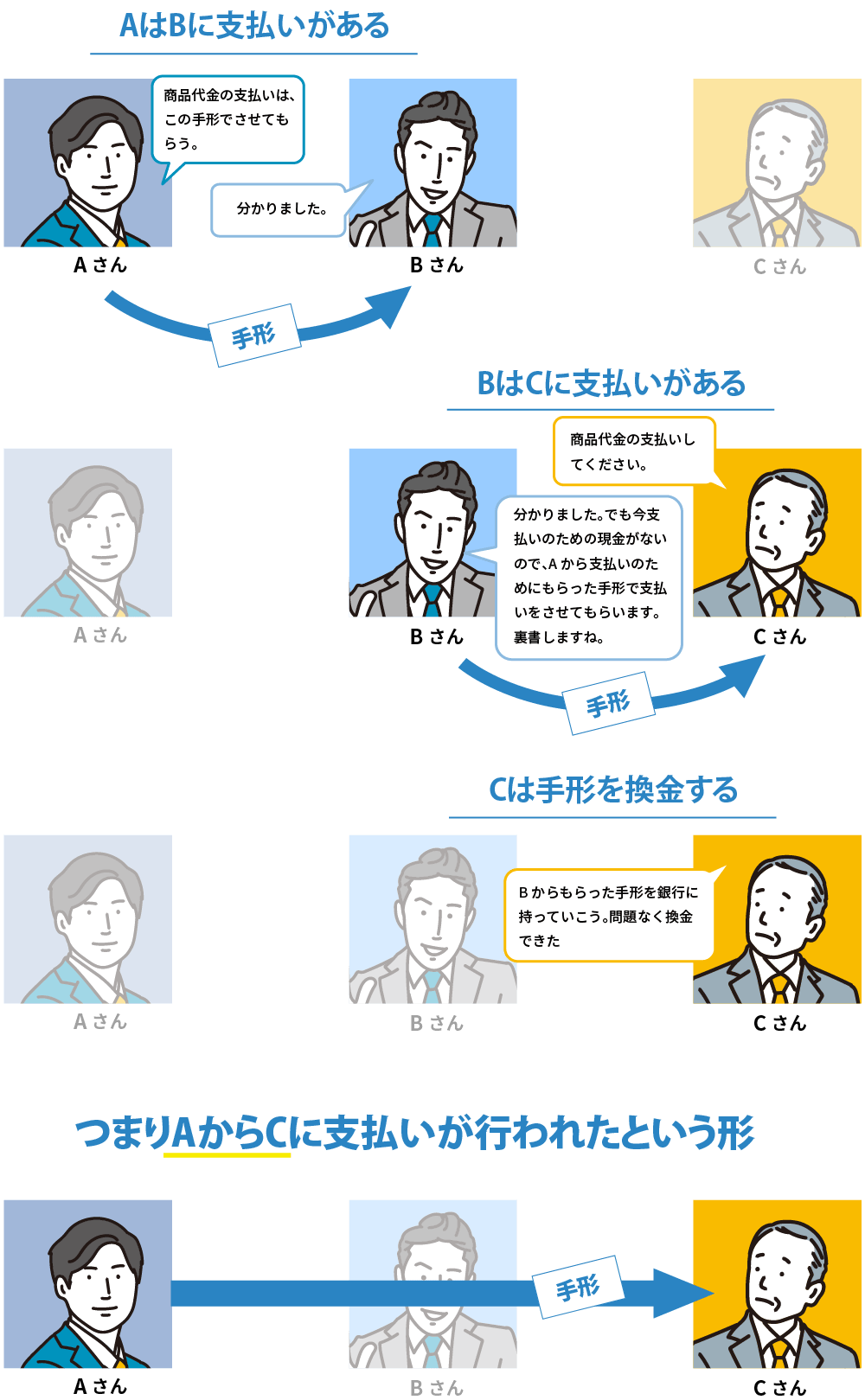

裏書譲渡の仕組みを簡単に説明

手形には「AはBに〇〇円の支払いをする」と表記されています。つまりこの時点ではBが手形を持っていることになります。

そしてBは期日になったら手形を銀行に持っていくことで、手形に書かれた金額を受け取れるということになります。つまりAからBへの支払いが完了したということになるのです。

B ⇒ C(BはCに支払いがある)

であれば

A ⇒ Cでも同じこと。(AがCに支払えば同じこと)

これが手形の裏書譲渡の簡単な構図です。

さらに分かりやすく裏書の説明

手形の受取人であったBさんが、Cさんへの支払いをAさんから受け取った手形で行うということです。

つまりもともと手形の権利(手形に書かれている金額を受け取る権利)はBさんにあったわけですが、その権利ごとCさんに譲渡したということになります。

これを手形の裏書といいます。

Cさんは受け取った手形を銀行に持ち込み現金化することができます。

結果的にはですが、AさんからCさんに支払いが行われたという形となります。

第三者への支払いに利用できる

手形や小切手はお金と同じ価値がある有価証券であるため、そのもので支払いをすることができます。

たとえばAとBの間で仕事のやりとりがあったとします。BがAに対して納品をした結果、AがBに対して支払いをする状態だとしましょう。

この段階でAは現金での支払いか、手形での支払いかのどちらかを行うことになります。

結果Aは手形での支払いをすることにしたとしましょう。

この段階で、Aからの支払いを受け取れる権利はBにあります。

ところがBはCに対して支払いをしなければならない状況だったとします。

その場合、Bは現金での支払いか手形での支払いかを選ぶことになります。さらにAからもらった手形での支払いも可能となるのです。

元々はBがAからもらった手形でCに対して支払いをすることができるのです。これは手形が有価証券だからこそできることなのです。

手形や小切手も同じだ。誰かにあげてもそこに書かれている金額分の価値のままだ。ただ誰かにあげるときには裏側に「渡す人」、「渡される人」の情報を書くということだ。

手形と小切手の特徴とそれぞれの違い

手形も小切手も「有価証券」です。お金を受け取れる権利が有価証券の目的ですから、基本的な性質は同じです。ではなにが違うのか?

それぞれの違いは「お金を手に入れられるまでの時間」が異なります。

小切手や手形の特徴、それぞれの違いについてもう少し詳しく、わかりやすく解説していきます。

手形の特徴

ビジネスで利用される手形は大きく分けて「約束手形」と「為替手形」の2種類に分類されます。

約束手形は登場人物が2人となります。為替手形の場合は登場人物が3人となります。世間一般での手形取引のほとんどが約束手形とされています。

参照 手形とは支払い手段の1つ

約束手形とは、手形手形を発行した人が手形を受け取る人に対して、決められた期日に代金を支払うという約束を表す有価証券です。取引発生から2ヶ月~3ヶ月後の支払約束になる場合に利用されています。

手形の使用目的としては、「今は商品代金を支払えません、もしくは支払いませんが、後日支払います。その証明として手形を渡します。」ということとなります。支払いの約束をしたということです。

経費に計上する際には、手形を渡した側としては「支払手形」、手形での支払いを受けた側としては「受取手形」といった勘定科目になります。

商業取引以外の使用目的としては「手形貸付」と「融通手形」の2つがあります。

手形貸し付け

手形貸付とは、お金を借りる際に借用書の代わりに約束手形を使う目的で利用されます。お金を貸してくれる人や銀行に対して、お金を借りる企業が約束手形を渡してお金を借りるのです。手形の支払期日に支払いができない場合「不渡り企業」という扱いになってしまいます。

不渡りを6ヶ月以内に2回発生させてしまうと「銀行取引停止処分」となり、銀行と取引ができなくなります。銀行との取引が解消されることで、倒産する可能性がかなり高くなるのです。

参照 手形貸付で資金調達

融通手形

融通手形とは約束手形の発行や手形の裏書人となる目的で使われます。取引先である「中小企業の資金繰り改善のため」に裏書譲渡を行ない、手形割引という資金調達方法を取らせるために使われています。

しかし譲渡先と発行元に直接的な商取引のやりとりがないこともあり、手形の支払いが拒絶されるなどトラブルが多いのも事実です。

小切手の特徴

小切手とは現金や商品の交換券のようなものです。

小切手とは、取引のある銀行が小切手を持っている人(または小切手の宛名に名前が書いてある人)に対して「小切手を持っている人の口座から券に書かれている金額支払いを委託するため」の有価証券です。

もう少し分かりやすく説明します。小切手には名前が書かれています。小切手を持っている人が銀行に持っていくと、小切手に書かれている名前の人の口座から小切手に書かれている金額分の現金を受け取れるのです。

小切手には全部で3種類があり、お金を引き出す際に必要なモノがそれぞれ異なります。

- 事業用小切手・・・「金額の記載と届け出印」

- 個人小切手・・・「金額の記載とサイン」

- 自己宛小切手・・・「チェックライターによる金額刻印と発行店印」

チェックライターとは小切手以外でも手形などの有価証券において、券に書かれている金額の改ざん防止のために使われている刻印専用の機械のことを指します。特殊な書体と、印地面に凹凸が刻まれます。

小切手の基本的な利用目的は「他人への支払い」に使われることですが、自己宛小切手に関しては目的そのものが異なります。小切手を利用する際、当座預金口座が必要です。しかし自己宛小切手の場合は、当座預金口座の開設が必要ありません。

自己宛小切手は「預金小切手」ともいわれています。支払銀行が発行人になっている小切手です。自己宛小切手発行前に現金を銀行に預け、自己宛小切手を作ってもらうことで、当座預金口座をもっていなくても小切手決済ができるようにするためのモノです。

個人用のキャッシュカードや預金通帳に近い使い方をします。当座預金口座を持っていれば特段覚えておく必要はありませんが、小切手の種類の1つとして覚えておいてもよいでしょう。

手形と小切手の違いはお金を受け取れるまでの時間

手形と小切手の最大の違いは「お金を受け取れるまでの期間」です。

手形は記載されている期日にならないとお金を受け取ることができません。しかし小切手の場合、いつでもお金が受け取れます。

資金繰りが厳しい企業であれば、手形ではなく小切手の方が早くお金を受け取れるということです。「即お金を手に入れられる」という部分では小切手の方が優れています。しかし小切手を扱っている企業自体が少ないというデメリットもあります。

小切手よりも手形取引や掛取引の方が実際に多いです。ただ、手形取引や掛取引の場合は、現金を入手するために支払期日まで待たなくてはなりません。その待ち時間が中小企業の資金繰りを悪化させているという現状もあります。

そこで利用されているのが、手形や小切手の「裏書譲渡」なのです。

裏書譲渡で権利そのものを他人に渡す

手形と小切手の裏書譲渡とは、手形や小切手を相手に渡すことです。

つまり手形も小切手も、それらに書かれている金額を受け取ることができる交換券です。本来はそれらを持っている人が銀行に持っていくことで換金することができます。よって手形に記載されている人以外が銀行に持って行ったとしても換金をすることはできません。

しかしこれらの券の裏に裏書することで、他の人に譲り渡すことができます。

裏書とは自分の住所、署名、捺印をすることです。そして手形や小切手を渡す人の名前を書きます。難しいように思えますがこれだけです。

これにより手形や小切手の持ち主が変更することになります。つまり手形や小切手に書かれている金額を受け取ることのできる権利も変更することになります。

これによりお金を受け取れる権利が相手に渡ることになる。

手形の裏書譲渡の方法

手形を他社に譲渡する場合、裏面にある譲渡記載欄に「渡す人(譲渡人)」と「受け取る人(被裏書人)」の名前などを記載してから渡します。

裏書譲渡の際に記載する内容は次の3つです。

- 譲渡した日付

- 裏書人(譲渡人)の住所・社名・代表者名・押印

- 被裏書人(受け取る人)の氏名

上記の3つを1セットとして、5セットほど書き込めるスペースがあります。裏書の注意点は「単なる記録」ではないという点です。裏書人(譲渡人)は最初の譲渡先だけではなく、最後の手形所持人に対する支払義務を持っています。

日栄倉庫株式会社が手形の裏書譲渡に関する動画をアップしているので参考にしてみてください。

※音声が出ます。

日栄倉庫株式会社は福岡県にある手形割引業者です。ノンバンク系であるのにもかかわらず、比較的割引率が低いことで知られています。

小切手を裏書譲渡する方法

小切手には裏面に手形のような譲渡記録欄がありません。そのため譲渡記録は手書きで記載しなくてはならないのです。

ちなみに小切手の裏書譲渡を行なう際、裏面に「裏書禁止」と記載や刻印がある場合は裏書譲渡ができません。

記載する内容は小切手の方式によって異なります。事業用小切手などの種類とは別に、振出しを行なうための方式にも種類があります。一般的な振出し方法は「持参人払出小切手方式」と「記名式または指図式小切手」の2つです。

持参人払出小切手方式

持参人払出小切手は現金と同じように譲渡する方式で、小切手をお金に換える際に、指定された金融機関に持って行くことで支払いを受けられる小切手のことです。

この持参人払出小切手の裏書方法は、裏面の適当な箇所に「裏書人の記名」と「裏書人の捺印」があればOKです。裏書の文言や被裏書人の名前を書く必要はありません。本来であれば住所も書く必要はありませんが、小切手が不渡りになった場合の処理が容易になるため、住所も記載するのが一般的です。

記名式または指図式小切手方式

記名式または指図式小切手とは、手形の裏書譲渡と同じように、裏書人の名前や住所、社名と被裏書人の名前の記入と押印が必要です。

たとえばA社長がB社長へ振出した記名式小切手の場合、A社長とB社長の両名の名前などが書かれていなければ請求ができないのです。

裏書譲渡された手形と小切手の効力

受け取った手形や小切手には「権利移転的効力」と「資格授与的効力」という2つの効力があります。

権利移転的効力とは、受け取った手形や小切手をさらに他の人に譲渡できる効力のことです。裏書のスペースに5セットほど書き込めるスペースがあるのは、この効力を有効にするためです。

裏書譲渡されたA社長がB社長に手形や小切手を渡し、その手形や小切手をさらにB社長がC社長に渡した場合は、それぞれの連続した記録がされていなければなりません。

資格授与的効力とは、裏書が連続して記載している場合に発揮されます。最後の被裏書人は約束手形や小切手を示すだけでお金を受け取る権利が主張できます。

つまり見ず知らずの相手が自分の発行した手形や小切手を持っていれば、知らない相手であっても支払いをしなければならないという効力が発揮されるのです。

連続した記録がされていない場合は効力が発揮されず、最後に手形や小切手を受け取った被裏書人が支払いを受け取る権利があると主張しても、その代金を受け取れません。

この2つの効力が発揮されることで、スムーズな商取引が可能なのです。

裏書譲渡で覚えておくべきメリットとデメリット

手形や小切手の裏書譲渡では覚えておくべきメリットとデメリットが存在します。

裏書譲渡のメリット

裏書譲渡をすることには次のようなメリットがあります。

- 手元にお金が無くても決済手段として利用できる(手形・小切手)

- 手形割引などの支払期日前の資金調達が可能になる(手形)

- 即時現金を手に入れられる(小切手)

手形と小切手の裏書をするだけで、現金と同じように決済手段として利用できます。

手元にお金が無い状態でも手形や小切手さえ持っていれば、それを支払いに利用することができます。また裏書ができることで、現金の代わりに経費などの支払いが可能となります。

本来、手形は支払期日にならないとお金を受け取れません。支払期日前に裏書譲渡された手形を持っていれば、その手形を担保にした融資が受けられるのです。この融資サービスを「手形割引」といいます。

参照 手形割引で資金調達

振出し日から期日までに現金を受け取れる

小切手は振出しを行なった日から、小切手に記載されている期日までの期間中に銀行から小切手に記載された現金を受け取れます。

そのまま裏書譲渡をして決済に利用しても構いませんが、銀行にもって行くことで即時現金を得られるのもメリットです。

裏書譲渡のデメリット

裏書譲渡のデメリットは「不渡りになった場合に遡及請求(そきゅうせいきゅう)される」ことです。

遡及請求とは、裏書された記録を辿って請求できることをいいます。つまり不渡りを出してしまった場合、銀行から最後の譲渡人(渡した人)に対して不渡り金の弁済を求められます。

これが遡及請求です。

遡及請求は過去に戻って請求されること

遡って請求されるということです。手形で支払いをしたから終わり・・・というわけではないのです。

お金と同等の価値があると判断しているため、お金の代わりに支払いで手形を利用しているわけです。そして裏書をすることで、手形の所有者は移り変わっていきます。

最終的に手形を持っている人がお金に換金します。しかしその時、不渡りによりお金に換金できないケースがあります。つまり一番初めに手形を振出した人がお金を用意できなかったということです。

お金と同等の価値だったはずの手形が一瞬にして無価値のものになってしまうのです。

このような場合、手形の裏書譲渡した人に対して、お金の請求をする人ができます。これが「遡及請求」です。

遡及請求の例を簡単に解説

たとえば、手形が以下のように渡されたとします。

A社 ⇒ B社 ⇒ C社 ⇒ D社 ⇒ E社

最終的にE社が手形を換金しようとしたとします。しかし初めに手形を振出していたA社が不渡りを起こしたとします。つまり持っている手形の価値がなくなったということです。

その場合、E社はD社に対して請求をすることができます。これが遡及請求です。しかしD社もお金がなかったとします。

その場合には、さらにさかのぼってC社に遡及請求します。もしC社もお金がなかったとしたら、さらにさかのぼりB社に請求することができます。

最初の振出人に支払能力があれば、裏書譲渡を活用して決済を行なっても問題ありません。しかし支払能力が怪しい状態で裏書譲渡による決済をした場合、もし不渡りになってしまった場合には、決済用の有価証券として意味を持たなくなってしまうのです。そして全く知らない会社から遡及請求される可能性があるのです。

手形の裏書きの仕訳方法

A社から手形で500万円の支払いを受けたとします。その手形を利用してB社へ支払いを裏書譲渡して行うとします。

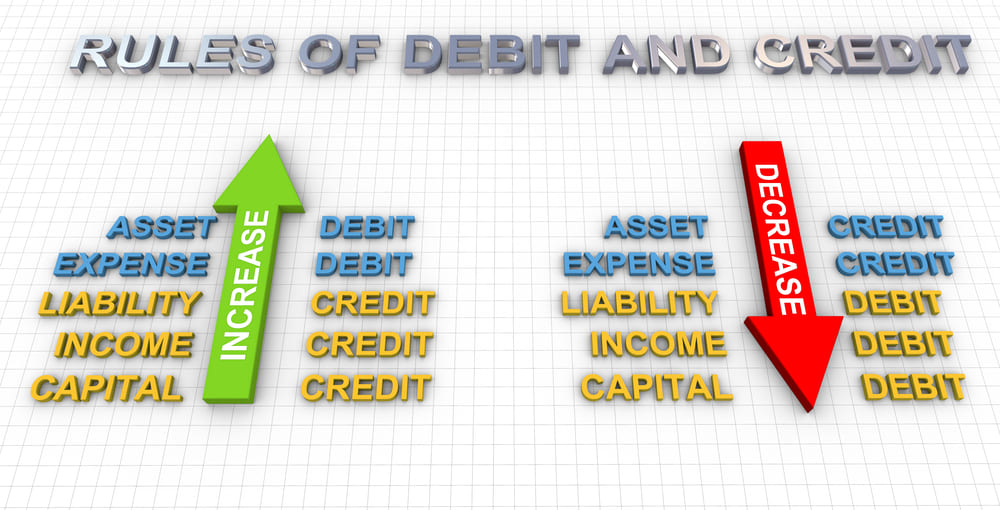

| 借方 | 貸方 | ||

| 仕入 | 500万円 | 受取手形 | 500万円 |

手形と小切手の裏書譲渡を理解して効率的な取引をしよう

手形と小切手の裏書譲渡は、事業用の決済などに利用できる便利な仕組みです。

使い方のルールやメリット・デメリットを知っておくことで、選択肢が1つ増えることになります。< 手形は手形割引、小切手は即時現金引出しで資金調達ができ、両方とも裏書譲渡による決済が可能です。メリットやデメリットを特徴に合わせて理解しておくことで、効率的に運用できることでしょう。