商品代金の支払期限が迫っている場合、そして支払うべき資金がない場合には、手形で支払いをすることが可能です。

現金で商品代金を支払う場合には、買掛金と表現します。一方、手形で商品代金を支払う場合には支払手形と表現します。

参照 手形とは支払い手段の1つ

そして手形で商品代金を支払う場合には、当座預金口座を持っていなければなりません。しかしもし資金不足で商品代金が支払えない可能性が出てくると考えた場合、そして手形での支払いを考えた場合には、早い段階で当座預金口座を開いておくとよいでしょう。

手形での支払いの良いところは、支払いの期日を伸ばすことができることです。時間を稼ぐことにより、資金調達の目途を立てることができるのです。また条件が整っていれば、手形の相殺をしたり、手形の裏書譲渡などを利用することができます。

一方、手形での支払いは不渡りの危険性を招く行為でもあります。不渡りとは銀行からの信用を失い、倒産に直結するとされています。

参照 手形とは支払い手段の1つ

メリットとデメリットを理解しておくことで、会社経営の選択肢を増やすことにつながるでしょう。

ただ買掛金を手形で支払うと表現したほうが分かりやすい人がいるため、このような表現を採用しているケースがある。

参照 買掛金の管理はなぜ必要?

目次

商品代金を手形で支払う場合の仕組み

取引先への支払いは現金ではなく手形で支払うことも可能です。

取引先に商品を注文し納品してもらったら、商品代金を取引先に支払うことになります。この支払わなければならない商品代金を現金で支払う場合には、「買掛金」といいます。

一方手形で支払った場合には「支払手形(約束手形)」といいます。

つまり支払い方法により呼び方が変わってくるのです。

この辺りのことは勘違いしやすく、「買掛金を手形で支払う」といった表現になってしまうことがあります。意味としては何となく伝わるのですが、厳密には違うのです。

今回は商品代金を手形で支払ったときの話に焦点を当てたいと思います。

手形での支払い 手形を振り出す

手形で支払いを行うときには、「手形を振り出す」と表現します。

そして手形を振り出すためには当座預金口座が必要となります。普通預金口座では利用できません。

ちなみに支払いを受ける側、支払手形を受け取る側としては当座預金口座は必要ありません。

手形での支払いは減少傾向

手形での支払いは減少傾向にあります。

一昔前、会社間で取引をする際には手形での支払いは一般的でした。そのため当座預金口座を開設することは難しいことではありませんでした。

ところが現在は、手形での支払いを行う会社は減少しつつあります。それに伴い、誰でも簡単に口座を開設できるものではなくなってきました。当座預金口座の開設できるのは社会的信用力の高い会社とされるようになってきたのです。

参照 2020年「手形・でんさい」動向調査(東京商工リサーチ)

というのも、手形で商品代金を支払うということは、不渡りの危険性を生むということです。不渡りを出さないようにするためには、それなりの会社でなければならないのです。

手形での支払いはこのような感じです。

受け取った手形は呈示期間、つまり一定の期間に銀行に持っていくことで換金することができます。ここまでが手形の基本的なやり取りとなります。

手形での支払いをする場合のメリットとデメリット

商品代金を手形で支払うことで生じるメリットとデメリットについて紹介します。

資金繰りの時間を稼ぐことができる

手形で支払いをすることで、資金繰りの時間を稼ぐことができます。

取引先に商品代金を支払わなければならない場合、通常現金が必要となります。しかし資金繰りが上手くいかず、支払うべき代金を持ち合わせていない場合には手形での支払いをすることができます。

これにより商品代金を支払った・・・という状態になります。

実際にはお金は支払っていないわけですから、取引先が銀行に手形を持っていく期日までに現金を用意する必要があります。とはいえ、それまで時間を稼ぐことができるのです。

この時間を利用して商品を販売し現金を用意したり、取引先からの売掛金の支払いを待つことができたり、何かしらの資金調達をすることができたりすることができるのです。

利息が発生しない

手形で支払いをする場合には利息は発生しません。しかし資金繰りをして支払いをする場合には利息が発生する可能性が出てきます。

ある製品を作っている会社があったとします。材料を仕入れないことには製品を作れないため、取引先から材料を仕入れたとします。

本来はそこで材料費を支払わなければなりませんが、手元にお金がありません。

ここでの選択肢は2つ。融資などを利用して資金調達をし材料費を支払うか、それとも手形で材料費を支払うかです。

どちらでも材料を手に入れることはできますが、決定的な違いがあります。それは融資を受けた場合には利息が必要となってしまうことです。ところが手形で支払いをした場合には、利息が必要ありません。期日までに自分の会社の当座預金口座に材料費となる現金を入金しておけばよいのです。

また借金をする際には、担保や保証人が必要となるケースが多いです。金融機関からの事業性融資やビジネスローンあたりが対象となります。そして借金のため、毎月の返済が必要となります。この返済が続けば続くほど利息の支払いは増えます。また万が一返済が遅れてしまった場合には遅延損害金が発生します。

ところが手形は借金ではないため利息は必要ありません。再三繰り返しますが、取引先に手形を渡した時点で、支払いを済ませている・・・という状態になっているためです。

参照 ビジネスローン

商品代金を手形で支払う場合のデメリットは主に次の2つです。

不渡りの危険性

手形を利用するときには常に不渡りの危険性が付きまといます。

自社が手形の振出し人の場合、万が一手形の額面金額を支払えないと「手形の不渡り」が発生します。一度でも不渡りを出すと、手形交換所の法律規則にのっとり「不渡り処分」を受けてしまいます。不渡り処分はすべての金融機関に通知されることになり、会社の与信に大きなダメージを与えるのです。

個人ではなく会社の与信のダメージは、金融機関からの融資などを受けづらくする可能性があります。また、6ヶ月以内に不渡りを2回出した場合、取引している銀行から取引停止処分が下されてしまいます。

取引停止処分になると、銀行の当座預金口座取引停止と事業性融資を2年間受けられなくなるのです。そうなると事実上の倒産扱いになってしまい、与信情報はもちろん、社会的な信用も落ちてしまいます。

取引先の承諾が取れない場合もある

手形の支払い、相殺については、相手の承諾を得ることが重要です。

仕事の契約の段階の話ですが、手形での支払いを拒否されるケースがあります。そのような場合には、商品代金の支払いを手形ですることはできません。

ただし契約書に支払いの方法についての記述がない場合、そしてその状態で契約をした場合にはその限りではありません。

そして手形での支払いを契約の段階では承諾してもらっているのにもかかわらず、実際の支払いの段階で手形の支払いを拒否される可能性があります。とはいえ、契約書では承諾されているので取引先が拒否をしてきても相手にしなければ良いのかもしれませんが、それでは今後の取り引きに影響が出てしまう可能性があります。

そのため手形での支払いが拒否された場合でも、商品代金を現金で支払えるよう会社に資金力をつけておくことが必要です。また万が一のためにもあらかじめ資金調達しておくことが必要でしょう。

支払手形は相殺することができる

会社間での取引において、支払いは相殺することができます。つまり打ち消しあうことができるということです。これは現金での支払いにおいても、手形での支払いにおいてでも言えることです。

現金であれば、売掛金と買掛金を互いに持っている状態であれば相殺することができます。手形であれば、支払手形と受取手形を互いに持っている状態であれば、やはり相殺することができます。

たとえば、取引先への支払いを手形で支払ったとします。逆に取引先からも支払いを手形で受け取っていたとします。

互いに「支払いもあるが受け取りもある状態」というわけです。その際には、互いの了承のもと相殺をすることができます。相殺をし支払いの金額を少なくすることで、当座預金口座へ入れる金額を減らすことができるのです。

こっちがあっちに支払う。あっちもこっちに支払う。つまりA社がB社に支払う。B社がA社に支払う。といった感じです。

このような状態の時に、相殺ができるということです。これを行わないと、それぞれが大きな金額を呈示期間までに当座預金口座に入金しておかなければなりません。

ちなみに今回紹介したのは、手形同士の相殺です。手形同士でなくても、「手形と買掛金や売掛金」「手形と未収金」などでも相殺することが可能です。ただしこの場合でも、互いの了承のもと実行できます。土地から片方が勝手に相殺することはできません。

他社から受け取った手形で支払いができる裏書譲渡

約束手形は裏面に譲渡する人と譲渡される人の名前や会社の住所などを書いて、第三者に譲り渡すことができます。

この仕組みを「手形の裏書譲渡」といいます。

こっちがあっちに手形で支払う。あっちはそっちへ手形で支払う。つまりこっちからもらったそっちへ支払えば同じことという理論です。

つまりA社がB社に支払う。B社がC社に支払う。つまりA社がB社を飛ばしてC社に支払えばよいのでは?といった感じです。

そしてこの裏書譲渡においても相殺を利用することができます。もちろん相殺をする際には、それぞれの会社の承諾が必要となります。

頑張って理解しろ。会社を救うためだ。それが経営者の役目だ・・・といいたいところだが、分からないものは分からないだろう。

そういったときこそ、士業の出番だ。税理士などに相談すれば詳しく説明してくれることだろう。餅は餅屋だぞ。

手形での支払いで発生するリスクが怖いなら他の方法を検討することも可能

ここまでで、手形での支払いにメリット、デメリットがあることはわかったと思います。

とくに大きな問題はデメリットがあまりにも大きすぎるという点です。倒産に直結する可能性が高いということです。倒産してしまっては資金繰りも何も意味が無くなってしまいます。

そのため手形以外で商品代金を支払う方法を把握しておくことも大切なことでしょう。

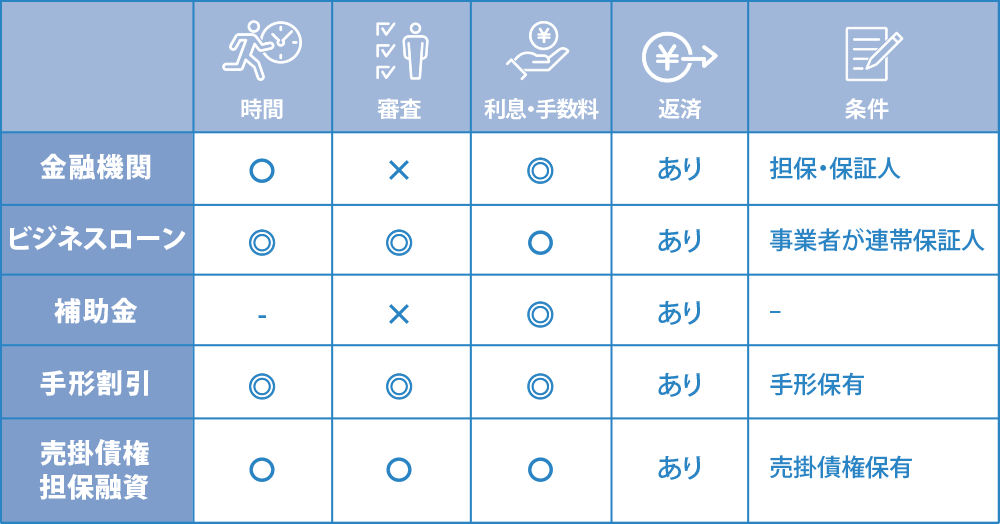

手形以外の支払い方法として考えられるのは「借りる」資金調達と「売る」資金調達です。

「借りる」資金調達

借りる資金調達として考えられるのは以下です。

金融機関

銀行などの金融機関から融資を受けることのメリットは、何といっても金利が低いことです。

資金調達に1ヶ月以上の時間的余裕があるのなら、金融機関が最もおススメです。

ただし審査が厳しく、担保や連帯保証人も必要となります。審査が厳しいため甚佐結果が出るまでに時間もかかります。

借金であるため継続的に返済し続ける必要があります。

参照 金融機関

ビジネスローン

資金調達までのスピードはファクタリングと同じくらい早いです。担保も保証人も必要としないケースが多いです。

ただし事業者自身が連帯保証人となるケースがほとんどです。

ローンであるため借金となり、継続的な返済が必要となります。金利も高めに設定されています。

参照 ビジネスローン

補助金

とくに補助金はさまざまな種類があります。大きなメリットとしては、返済の必要がないことです。

助成金は条件を満たしさえすれば基本的には受給してもらうことができます。しかし補助金は、条件を満たしていても審査に通らなければ受給することができません。またいつでも申請できるものではありません。そのため必要な時に必要な金額をというわけにはいきません。

さらに後払いが基本となります。補助金や助成金を当てにして投資をした後に、受け取れないという結果になった場合のリスクは大きいです。

参照 補助金・助成金

手形割引

売掛金を手形で受け取っていること、つまり手形を持っていることが最低条件となります。

最短即日で資金調達が可能です。

しかし手形割引とは、持っている手形を期日前に現金化することであり、融資の扱いとなります。つまり借金です。手数料も必要となります。

さらに手形が不渡りを起こしてしまった場合、手形割引で手に入れたお金は返さなければなりません。

参照 手形割引

売掛債権担保融資

売掛債権担保融資とは、売掛金を持っている場合に有効な融資サービスのことです。売掛金を担保にして融資を行なう方法で、事業性融資と違い毎月の負担が低いこともメリットといえます。

注意点は「担保になっている売掛金が不渡りになった場合の負担が大きい」という点です。売掛債権担保融資は国の施策によって、信用保証協会が保証している金融サービスですが、万が一担保にしている売掛金が不渡りになった場合、信用保証協会は全額の弁済保証してくれません。

担保にする売掛金の金額にもよりますが、金額によっては大きな負担になってしまうことを覚えておきましょう。

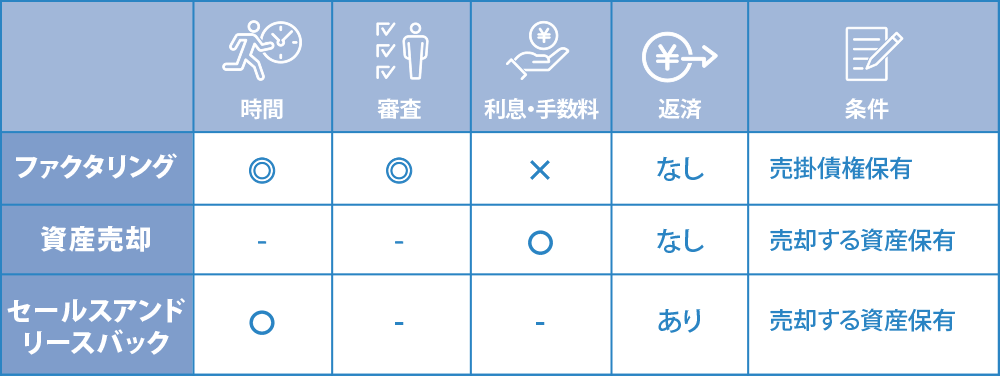

「売る」資金調達

買掛金の支払いができない場合に、会社の持ち物を売却して資金調達する方法があります。

ファクタリング

売却できる資産を持っておらず、資金調達までの時間もない。手元にあるのは他社からの売掛金のみという場合は「ファクタリング」という資金調達方法があります。

ファクタリングとは、売掛金を第三者に売却して資金を得る方法です。

利用する際には5%~30%の手数料が発生します。早ければ即日で資金調達可能なので、支払期日まであまり時間が残されていない場合には有効な方法です。

参照 ファクタリング

資産売却

自社が持っている資産を売却して資金を調達する方法です。他社株などの有価証券や不動産などを売却して資金を調達します。

しかし買い手が見つからなければ、資金調達までの時間が長くなってしまうこともあります。買掛金の支払期日が迫っているというような資金化までの時間が短い場合はあまり向いていません。

セールスアンドリースバック

会社の持ち物をいったん売却し資金調達します。その後、売却した持ち物をレンタル料を支払ってレンタルするといったものです。

売却するものの査定が入り、契約までに1ヶ月前後は必要となります。

また契約の期間内はレンタルし続ける必要があります。

手形の不渡りを回避できる可能性のある当座貸越

当座貸越契約を銀行としている場合、もしも振り出した手形が不渡りになりそうな場合、当座貸越の限度枠内のお金を利用することで、不渡りを回避できる可能性があります。

当座貸越とは、銀行との間で契約した借入限度額(極度額)以内であれば自由に利用することができます。自由に利用することができるというのは、自由に借りられるという意味です。そのため、借りている期間は利息が付きます。

もし買掛金を手形で支払い、自分の会社の当座にお金が用意できなかった場合。あらかじめ当座貸越契約を行っておくことで、不渡りを回避できる可能性が高まるのです。

買掛金の支払い方法は多くの選択肢を検討すべき

取引先への支払期日が迫っているのに、その資金を用意できない場合には、手形での支払いも1つの方法でしょう。

手形での支払いは、支払期日を伸ばすといったメリットがある一方、手形を取引先に出した瞬間に法的効力が発揮します。これによりもし期日までに当座預金口座にお金を入れられなかった場合、事業者であれば絶対に避けたい不渡りに陥ってしまいます。

良いところも悪いところも理解し、1つの支払い方法として捉えておくとよいかもしれません。