売掛金が未回収の場合、経理で処理するには「貸倒損失」で計上します。

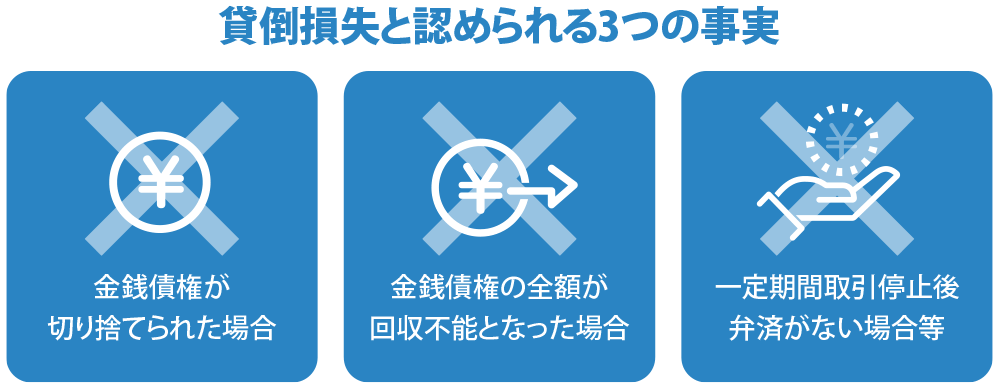

貸倒損失とは売掛金を含む法人の金銭債権において、次の3つの事実が起こった際に損金として経費計上することを指します。

貸倒損失の計上が認められるのはいくつか条件があります。

もし貸倒損失として計上できない場合は、次の2種類の計上方法で記帳してください。

| 貸倒損失以外の2つの計上方法 | |

|---|---|

| 雑損失 | 逆仕訳 |

売掛金が未回収のため被った損失は、貸倒損失で計上することで節税効果を見込むことができます。これにより間接的にではありますが、売掛金が回収できなかった分の補填をすることが可能となるのです。

目次

売掛金が未回収のときに選ぶ7つの方法

計上方法のお話をする前に、まずは未回収の売掛金の回収の方法についてお話ししたいと思います。

売掛金関連のトラブルがある場合には、いくつかの方法をチェックし回収を試みてみてはいかがでしょうか。

- いつまでも待つ(5年で時効)

- 回収作業を行う(催促・内容証明・督促・催告・仮差押え)

- 債権回収代行業者に依頼する

- 裁判を行う

- 債権を売却する

- 事前に売掛保証に加入しておく

- 諦める

これらの方法の中にはコストがかかってくるものがあります。

まず1点注意しなければならないことは、請求書には時効があるということです。2020年4月に民法が改正され請求書の時効は5年と定められました。つまりそれまでに回収する必要があるのです。

交渉での解決が一番簡単

話し合い(交渉)での解決が一番簡単です。

それ以外の方法を利用する場合、どうしても相手との間に少なからず亀裂が入ることとなります。

そのため売掛金を見払い状態にされてしまったら、まずはじめに話し合いをしてみてはいかがでしょう。もしそれで上手くいかないようであれば法的手段を検討してみるとよいかもしれません。

法的手段(督促・催告)は時間と手間がかかる

簡易裁判所を利用して取引先である債務者に対し、督促や催告といった法的手段を取ることができます。

法的書類を送付すると、それだけで支払いに応じる取引先もあることでしょう。

督促と催告の違いは「督促<催告」といった感じです。これらは裁判所を通しているため法的強制力を持っています。相手方からしてみると裁判や差し押さえなどのリスクがあるため何かしらの反応がある可能性が高くなります。

これらは弁護士ナシで行うことが可能です。ただしその先に裁判を見越している場合には、そして日頃の業務を行いながらではどうしても手間となるため、可能であれば法律の専門家に依頼したスムーズになるかと思います。

また弁護士に依頼することで督促や催告以外にも、仮差押えなどあまり一般的には知られていない方法についてのアドバイスをもらうことができます。

少額訴訟は60万円以下の限定アリ

支払督促を利用する方法以外にも少額訴訟を利用することもできます。

支払督促に金額の制限はありませんが、少額訴訟の場合には60万円以下となっています。それ以上の金額であれば通常訴訟となります。

また少額訴訟の場合には1年に10回までの利用制限があります。督促手続きには制限はありません。

債権回収には手間やコストがかかる

基本的に支払われない売掛金を回収する作業には準備や手続きといった手間や金銭的な負担が少なからずかかってきます。

ただし売掛金の金額が低く、コストに見合っていないというのであれば諦めるという選択肢もあるかもしれません。

ほぼ確実に回収(間接的に)する方法

法的手段を利用して回収する方法もありますが、それを利用せずに売掛金を回収する方法があります。

売掛金を受け取れる権利である売掛債権自体を売却(譲渡)してしますといった方法です。それであれば売却益(譲渡益)を得ることができます。

ただしなかなか支払ってもらえないいわば不良債権となるため、買い取ってくれる業者が現れるかどうかが問題とはなります。

おかしな話ではある

そもそもおかしな話ではあります。

売掛金があるということは、取引先に何かしらの商品やサービスを提供したということです。取引先からしてみると無料で商品やサービスを受け取っている状態となるのです。

商品やサービスを受け取っているのであれば、その代金は支払うのは当たり前であり常識です。ところが世の中には常識が通用せず支払いを拒む会社もあるのです。

そのような会社を相手にしたとき、何もしなければ支払われることはないでしょう。しかし売掛金の金額によっては、何かしらの対処を行ったほうがよいでしょう。

売掛金未回収の処理は基本的には「貸倒損失」で計上可能

売掛金未回収の経理処理は、基本的に貸倒損失で計上できます。

「貸倒損失」または「貸し倒れ」というのは、売掛金などの債権を取引先が倒産などしてしまい回収できなることで損失となってしますケースのことを言います。

参照 貸倒れ

貸倒損失で計上するには次の3つの条件のうち、どれか1つを満たしていなければなりません。

- 法律的な貸倒れ

- 事実上の貸倒れ

- 形式上の貸倒れ

それぞれの条件を詳しく見ていきましょう。

法律的に貸倒れが発生する場合

法律的な貸倒れというのは、取引先が資金繰りの悪化や倒産などで支払いができなくなり、裁判所から売掛金を含む債権(借金)の支払いを免除された場合を指します。

会社更生法などで法律的に貸倒れが発生する場合、売掛金の切捨額や免除額を、そのまま貸倒損失として計上します。

全部で6つの状態があります。

- 更正計画認可の決定・・・会社更生手続を裁判所が決定した状態

- 再生計画認可の決定・・・更生計画認可が個人事業主の場合

- 特別精算に係る協定の認可の決定・・・債権をもつ会社が協定を結び和解契約を結んだ状態

- 債権者集会の協議決定・・・破産手続情報を開示し、破産手続に債権者の意見を反映させるため裁判所の管理下のもと開催される集会で対応が決定された状態

- 債務免除・・・債務超過の状態が相当期間継続し、弁済を受けられない場合で、債務免除を裁判所から書面により通知された状態

どの内容も裁判所が関わっています。

債権免除をするためには「内容証明郵便」を利用して、未回収の売掛金を経費に計上するための証拠を残してください。一方的に内容証明で債権免除を通知しても、取引先に売却できる資産などがある場合は寄附金として扱われてしまい、経費に計上できなくなることがあります。

事実上の貸倒れが発生する場合

事実上の貸倒れとは、支払う能力がないために売掛金の回収が不可能になってしまった場合です。

取引先の立場であれば、会社更生手続きや破産手続きを待つのみの状態ということです。この状態になってしまったら、売掛金の全額を貸倒損失に計上してください。

一部のみを貸倒損失にはできません。切捨額や免除額ではなく全額経費として計上してください。金銭債権の全額が回収不能というのは、売掛金を支払うべき取引先の経営状況の悪化などで支払能力が下がり、売却できる資産も無い状態になっている、要は破産寸前の状態です。

法律的な貸倒れの場合、強制的に経費に計上されますが、事実上の貸倒れの場合はこちらから経費に計上する意思表示をしなくてはいけません。

法人税の規定では回収不能が判明したタイミングでしか経費計上ができないと明記されています。意思表示をしない場合、法的消滅の処理が行なわれるまでは経費計上ができなくなる可能性があります。

事実上の貸倒れは、全額の回収不能が条件になります。一部でも回収の見込みがある段階でこの規定で経費計上を行なった場合、貸倒損失とは認められない可能性があります。

担保が手元にある場合は、担保分の売掛金が回収できる可能性もあるため、担保の処分後に残っている売掛金を貸倒損失として計上してください。

形式上の貸倒れ

請求書を出して何回か請求をしているものの、1年以上まったく入金が無いという場合、税法上「形式上の貸倒れ」として計上できます。

ただし形式上の貸倒れとして計上する場合、単純に1年以上経過すればできるというものでもありません。次の5つの基準を満たしていなければ、計上ができないのです。

継続的な取引がある

1度だけの取引では形式上の貸倒れとして計上できません。継続した取引のみが対象です。1度だけの取引で回収できないのであれば、時効なども問題もあるため、時効中断措置を行ない、売掛金回収を行ないましょう。

参照 売掛金には時効がある!?早めに回収しないと時効を迎えもらえなくなる

売掛債権である

貸倒損失として計上できるのは売掛金と未収請負金だけが対象です。貸付金や未収利息などは含まれていません。

取引先の資産状況や支払状況が悪化している

取引先の資産状況や支払状況が悪化していることを証明しなくてはなりません。取引先が単純に支払わないというだけでは、貸倒れの条件にならないことがあるのです。

取引停止から1年以上経過している

取引停止と判断する基準は、取引先と電話やメールなどの接触がなく、振込での入金があった場合は、その入金日が取引停止の起算日になります。

取引停止は継続的に取引をしていることが前提になるため、1度だけの掛取引で売掛金が回収不能になったとしても対象にはなりませんので注意しましょう。

また、1円でも代金の支払いがあった場合、その支払日から1年が経過しないとこの条件が適用されないことも覚えておきましょう。

備忘価額1円を残して損金経理している

取引先と掛取引が終了してから1年以上経過した場合は

貸倒金額=債権金額-1円(備忘価額)

として計上できます。備忘価額とは、なんらかの理由で実質的な価値が無くなった資産などを帳簿に計上するときに使われるものです。1円や10円などの金額で計上します。

備忘価額を0円にして計上すると帳簿上ではその売掛金が存在しないことになってしまい、会計上で貸倒損失を把握できなくなる可能性があります。

売掛金未回収処理で貸倒損失が計上できない場合

売掛金未回収処理で貸倒損失として計上できない場合は、次の2つの処理方法で計上してください。

| 貸倒損失以外の2つの計上方法 | |

|---|---|

| 雑損失 | 逆仕訳 |

それぞれの方法で計上できる状況を見ていきましょう。

雑損失

雑損失は、少額の未回収未収金がある場合に使います。ただし雑損失で計上する場合は、発生頻度が低いものにのみ利用してください。

逆仕訳

逆仕訳は、間違った計上や修正したい計上に対して相殺するための計上方法です。売上のキャンセルなどで売掛金が発生した事実を削除する場合に使います。

| 借方 | 貸方 |

|---|---|

| 売掛金200,000円 | 売上高200,000円 |

本来の記帳は上記の状態で計上するのが普通です。しかしキャンセルによって売掛金が回収できなくなった場合に、借方(入ってくる側)と貸方(出ていく側)の内容を逆に記帳して、売掛金を相殺するのです。

| 借方 | 貸方 |

|---|---|

| 売上高200,000円 | 売掛金200,000円 |

パソコンやクラウド経理の場合は修正や削除も容易です。しかし手書きの帳簿を作成している場合は、一旦記帳した仕訳を削除できないため、この逆仕訳を使用してください。

貸倒損失で計上する場合の注意点

貸倒損失を計上する場合はとくに注意が必要となります。

もし間違った貸倒損失で計上していると、追徴課税などが加算される場合があります。貸倒損失計上時には、必ず貸倒損失計上の証拠書類を忘れずに保管しておきましょう。

破たん債権の確定額についての証拠書類

貸倒損失として計上した金額を証明する書類です。

- 販売管理帳票

- 請求書控

- 不渡り手形の写し

- 取引契約書

- 相殺適状にある債務金額

- 担保物の評価額

回収努力についての証拠書類

「売掛金が回収不能になったから貸倒損失で計上した」というのは、きちんと回収努力をした場合にのみ有効です。何も手を打たずに貸倒損失で計上しても認められないとされています。

- 督促状

- 売掛金の報告書

- 稟議書

支払能力についての証明書類

- 取引先の決算書

- 信用調査会社の調査書

- 不動産登記簿謄本

- 管財人からのヒアリングメモ

貸倒損失額についての証明書類

- 認可決定通知書

- 協議決定にもとづく切捨額決定書

- 債権放棄通知書

売掛金が未回収の時には正しい処理・正しい申告を

売掛金が未回収となってしまったときには、正しい処理方法で経費計上できれば節税をすることも可能です。

もちろん未回収を防ぐことが一番重要です。未回収になりそうなときは、早めに対策を取っておきたいところです。たとえば内容証明を送ったり、そもそもの売掛債権を売却するファクタリングを活用したりと、さまざまな解決方法があります。

参照 内容証明郵便での売掛金回収は有効な方法!内容証明には決まった文章形式がある

どのような状態であっても、売掛金の未回収が会社の損失にならないようにしておきましょう。対策を行っていても未回収になる場合は、正しい計上方法で確定申告にのぞみましょう。もし計上方法が分からない場合には、税理士など税務の知識を持つ専門家に話を持ち掛けてみるのもよいでしょう。

コメントを残す