売掛金の回収ができなかった場合の最終責任者は事業者自身です。しかし最も大きな責任があるのは支払うべき「取引先」です。

もちろん、売掛金の回収を担当しているスタッフやその上司にも多少の責任はあります。しかし会社で起こる問題の全責任は事業者が取るものです。

そのため、売掛金が回収できないからといって、担当者が責任を取るのはおかしな話なのです。もちろん自腹を切る必要はありません。

それでも会社の社員として働いているのであれば回収する努力はするべきでしょう。また事業者側としては回収する方法を模索する必要があるでしょう。

売掛金は「売掛債権」です。売掛債権とは取引先から商品代金を受け取ることのできる権利です。この段階者「債権者」となります。

そして商品代金を支払うべき取引先は「債務者」になります。債務者とは商品代金を支払わなければならない人ということです。

取引先から売掛金が支払われないときに、自社の社員に責任を押し付けるのは問題です。未回収の売掛金の回収作業で社員が失敗したとしても、それはその社員の責任ではなく支払いをしない取引先の責任です。

また会社で発生するすべてに対しての責任は、会社の代表が持つものです。

責任の所在を自社の社員に押し付け退職などの責任を取らせた場合には、裁判を起こされると一方的に負ける可能性があります。そのため、売掛金が回収できなかった時の責任の所在を明らかにするよりも、売掛金の回収業務と回収不能になった場合の損失を減らすための行動を取ることの方が会社の取っては重要となります。

目次

売掛金が回収できないのは取引先の責任 未回収の責任を自社スタッフへ追求するのは誤り

売掛金が回収できなかった場合の責任は、自社の営業や経理ではなく、売掛金を支払わない取引先にあります。

売掛金があるということは、取引先には「支払いの義務」があるということです。その義務を遂行しないことが一番の問題なのです。

自社の営業スタッフなどに責任を求めるのは大間違い

自社の営業スタッフや経理スタッフに、売掛金未回収の責任を求めることは大間違いです。

売掛金が回収できなかったという理由で責任を取らされ、取引担当の営業スタッフや上司の減俸、または給与からの天引き、退職金の没収などで補てんをしている会社があります。つまり間接的に自腹を切らせているのです。

しかしこの措置は、労働法や会社法などで問題のある行動です。

故意や勤務怠慢などによるミスでも無い限り、従業員の報酬から会社の資金を補てんするようなことがあってはなりません。

ただし勤務怠慢など、明らかに自社従業員の責任が大きい場合は、その従業員にも損失を出した責任が出てくる可能性はある。

従業員の勤務怠慢による売掛金回収不能でも100%の責任は無い

自社の売掛金回収担当者の勤務怠慢によって売掛金が回収不能になったとしても、100%の損失補てんを求めることは難しいでしょう。

これは過去の判例から見ることができます。

売掛金の回収不能を起こしたことが原因で、報酬を差し引かれたり、不当な扱いをされたりした従業員が裁判を起こしたケースを紹介します。

過去の事例から見てみる

過去に実際にあった判例では、800万円以上の売掛金不渡りに責任を感じて退職届を提出した従業員に対して、届け日よりも前に懲戒解雇扱いにしたという事件がありました。

自主退職であれば退職金が支払われる規定でした。会社側は退職金を支払いたく無いために、届け日よりも前に懲戒解雇扱いにしたのです。元従業員はこの不当な扱いに対し、退職金の支払いと懲戒解雇に対する精神的な被害を受けたとして損害賠償請求を求めて訴訟を起こしました。

会社としては、元従業員にも売掛金回収不能になる過失があったとして、売掛金の損失額を求める訴訟で対抗します。

判決は懲戒解雇処分を無効として、退職金の支払いと損害賠償200万円の支払いを会社に命じました。一方で会社の訴えである「売掛金回収不能で被った損害額の支払い」に関しては、損失額の一部である200万円の支払いを元従業員に命じました。

元従業員に売掛金回収不能の責任を認めた裁判ではありますが、会社側の懲戒解雇などの不当な扱いに対してはさらに厳しい判決が下ったことになります。勤務怠慢などがあったとしても、売掛金回収不能の全責任を従業員に求めるのは難しいでしょう。

いくら従業員が故意に売掛金を回収しなかったとしても、その証明をするためには多大な労力を使います。証明できたとしても、判決が下るまでは長い時間がかかります。もしその売掛金が原因で資金不足に陥っていたら、裁判に注力するよりも資金調達に回った方が生産的ではないでしょうか。

取引先の社長や役員(個人)に請求することはできない

売掛金が回収できないとき、取引先の社長や役員(個人)に請求することはできません。

なぜなら、売掛金の請求は取引先の会社に対して行ったことであり、取引先の社長や役員に対して行ったわけではないためです。

法人と社長は別人格

確かに買掛金の振り込み作業を行うのは取引先の社長であったり、役員であったり、社員であるのかもしれません。しかし請求を行ったのは法人に対してです。

会社法で定められている「法人格の原則」によると「会社と経営者は原則的に別である」と明記されています。つまり会社は「法人」であり、経営者は「個人」と定義されているのです。

この原則があるため、取引先の売掛金が支払われないとしても、経営者である社長に売掛金の請求はできません。

つまり取引先から売掛金が支払われなかったとしても、その会社の社長に個人的に責任を取ってもらうことはできないということだ。

極論ですが、ある法人に対して売掛金があったとします。なかなか支払われないため、その会社の社員に対して売掛金の支払いを求めるようなものです。この場合は無理だということが分かりますよね。

連帯保証人となっていれば話は別

会社と経営者は別ではあるのですが、売掛金が発生するに至った契約の中で特定の個人が連帯保証人となっている場合には、話が別となってきます。

売掛金の連帯保証人であることを契約書で明記してあればの話ですが、売掛金の支払遅延や回収不能などが起こった際には、経営者や役員に対して請求を行うことは可能となります。

しかし、会社が行なう契約の連帯保証人になることには法的な義務ではありません。そのため一般的には会社の一個人が連帯保証となり契約することはないでしょう。万が一のことを考えるといくら社長だとしても個人の負担が大きくなりすぎるためです。

連帯保証人という言葉を聞くと身構えてしまう経営者が大半です。取引先の経営者も同じように身構えるのが当たり前です。

連帯保証人契約を活用してリスクヘッジを行なうのであれば、すべての掛取引で連帯保証契約をルールにしなければなりません。個別の企業だけに連帯保証契約を求めると「不公平感」が生じてしまい、会社間のやり取りにも不信感が付きまとってしまいます。

連帯保証人契約以外のリスクヘッジを模索することも大事です。しかし一番考えなければならないのが、売掛金が回収できない原因を見直すことです。

未収金の未回収の責任も売掛金と同じ

売掛金が回収できないのは社員の責任ではありません。そして売掛金と似たような意味を持つ未収金が回収できない場合にも同じことが言えます。

売掛金も未収金(未収入金)も、取引先からもらえる売り上げです。この2つの違いはメインの事業に関係があるのかないのかといった違いです。

とくに未収金の場合ですが、会社の売り上げに該当するかもしれませんが、メインの事業に関係のない売り上げであるため、それを会社の社員に回収してもらうということ自体がどうかと思うのです。

社員の雇用契約がどのような状況になっているのかにもよるとは思いますが、基本的に会社で起こった問題の責任を取るのは、その会社の代表です。

売掛金が回収できない原因を見直す 自社に問題がないかチェック

もしも売掛金が回収できずに不渡りになってしまった場合、まずはその原因を見直す必要があるでしょう。そうしなければ、再び売掛金の未回収問題が発生する可能性があるためです。

会社内での売掛金回収業務の方法であったり、取引の契約内容に問題が無かったかを確認し、何が原因で売掛金が未回収となってしまったのかの原因を洗い出すことが大切です。

売掛金未回収の問題が自社にある場合、その問題を見つけ解決しなければ何度でも同じような事態に陥ってしまう可能性があります。売掛金が回収できない理由が、取引先の財務状況の悪化だけであると決めつけるのは危険です。

掛取引の手順に問題があった

売掛金の回収業務手順や契約方法に問題があったなど、掛取引の手順が原因で回収業務に支障をきたしてしまう場合です。

回収業務手順とは、支払期日に決められた金額が入金されない場合、どのような手順で取引先に入金の催促を行なうかなど、売掛金回収業務の流れのことです。この手順がきちんと運用できていない場合、売掛金の回収業務そのものが滞ってしまいます。

契約方法の問題も考えられます。日本の法律では掛取引に特別な契約書を交わす義務はありません。しかし口約束で掛取引を行ない、支払遅延や回収不能になってしまった場合、契約書が交わされていないことで問題になるケースもあります。

近年では昔からの付き合いがあったとしても、口約束ではなく文書での契約が当たり前になってきました。どれだけ会社同士の付き合いが長くとも、契約書で形に残しておくことが重要なのです。

売掛金と取引先のリスク調査を怠った

取り引きを行う際、取引先の財務状況の把握は大切です。

支払い遅延や不渡りになる要素が見つかるようであれば、初めの段階で取引そのものをやめるか、売掛金の取引限度額を低く設定するなどの対策が立てられます。

もし懸念材料が見つかるようであれば、それをが起こってしまったときの解決策をあらかじめ契約書に記載しておくことも重要です。

自社の契約条項の見直しなどで不備がある場合、今は問題が発生していなくても、将来的に売掛金問題につながる可能性もあります。問題が発生する前に対策をしておくことも重要です。問題が起きてから取引方法を見直してみても意味がありません。

売掛金を回収できない問題を解決する2つの予防策+4つの対策

売掛金の回収不能を防ぐためには、事前に予防策を打つことが重要です。またそれでも回収不能に陥ってしまうこともあるため、その場合にはいくつかの解決策があります。

取引先の与信管理を徹底する

銀行の事業性融資やビジネスローンを申し込む際、審査で重要視されるのは申し込んだ企業の「与信力」です。

銀行やノンバンクは、信用情報機関から与信情報を得て融資審査の合否を決めています。

つまり取引先の経営状況を把握しておくことは万が一のリスクを回避できる可能性があるのです。

与信力が重要な理由 貸し倒れや焦げ付きを回避できる

与信力が重要な理由は、不渡りで損害を出さないようにするためです。

そして重要なことですが、一般企業も掛取引の中で取引先の与信管理を行うことも可能なのです。

売掛金を管理できれば、万が一不渡りになった場合の損害額を抑えられます。特別な調査チームを組む必要もありません。取引先の景気動向や支払状況などの情報を、細かく担当部署から集めて精査すればいいだけの話です。

データベースとして残しておいてもいいですが、与信情報は常に変動するものです。継続した取引を行なっている場合は、売掛金の回収業務や取引があったタイミングなどで与信情報を精査しなおしましょう。新たに与信限度額を設定することで、売上アップのチャンスロス防止も見込めます。

売掛保証に加入しておく

売掛保証とはいわば保険のようなものです。売掛金が取引先から支払われないときに利用することができます。

保険と同じであるため、売掛金が発生する前に利用を開始する必要があります。

粘り強く交渉

相手に何度も連絡を取り、とにかく粘り強く交渉する必要があるでしょう。

話し合いで解決するのが一番スムーズであり得策でしょう。

もし双方で売掛金を持っている場合には、相殺という方法を選択することも可能となります。注意すべきは一方的に行うことはできないため、その場合にも話し合いが必要となります。

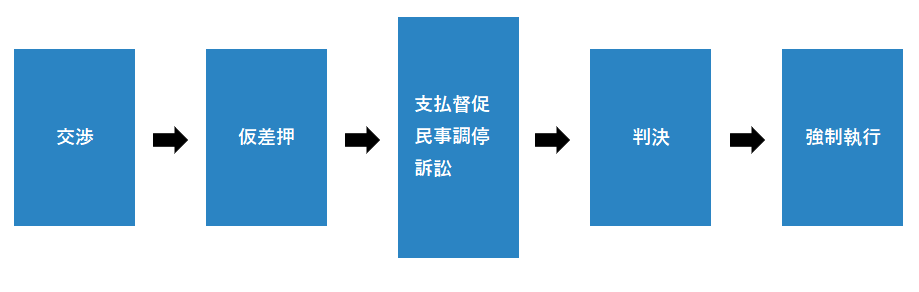

法的手段

裁判は最終手段だとしても、本気で売掛金を回収するつもりだという意思を取引先に伝える意味でも、内容証明や支払い督促という方法があります。

公正証書を作成するといった方法もあります。その場合には公証役場に行き公証人に作成してもらうことになります。公正証書は証拠として価値が高くなります。

支払い督促の制度を利用し手続きを行うことで、簡易裁判所が支払いの命令を出してくれます。場合によっては仮差押えや強制執行というものもあります。

仮差押えをすることで、相手が財産を抑えることができます。その後の強制執行で回収することが可能となります。

その他、民事調停や少額訴訟、通常訴訟などがあります。

裁判や調停で当事者の合意で解決することができれば、和解調書や調停調書が作成されることになります。

参照 内容証明郵便で売掛金の回収は有効!3つの役割と10の留意点

回収代行サービスを利用する

売掛金は外部業者の回収代行サービスを利用することで回収できる可能性があります。

回収代行サービスを委託できるのは主に次の3業者です。

- 弁護士

- 司法書士

- 債権回収代行業者

司法書士は売掛金回収業務の一部しか代行できませんが、弁護士と債権回収代行業者は訴訟を含むすべての回収業務を行なえます。

債権回収代行業者は「サービサーと」も呼ばれており、法務省の認可を受けていることが特徴です。取締役に1名以上の弁護士を配置していなければ認可が下りません。民間の業者ではありますが、法務省から許可を得ており、尚且つ弁護士が介入しているといった点で安心できるかと思います。

依頼手数料が発生するため、売掛金の金額によっては依頼手数料の方が金額的に高くなってしまう可能性もあります。

ファクタリングを行なってリスクごと売却譲渡する

ファクタリングを利用して、債権未回収のリスクごと売却譲渡するといった方法もあります。

ファクタリングとは、支払期日前の売掛金を売却して資金調達を行なう方法です。売掛金は「売上金を後日受け取る権利」のことです。権利を売却するため、もしその売却した売掛金が不渡りになったとしても、その損失は債権を買い取ったファクタリング会社が負うことになります。

約束手形の手形割引や不動産担保融資、売掛債権担保融資といった方法もあるのですが、これらの資金調達方法は「不渡り時の買戻し」が発生してしまいます。つまり不渡りになってしまった場合、調達した資金を返却しなければなりません。

償還請求権がない 利用者には有利な契約

その点ファクタリングは、このような「買戻し」が発生しない「償還請求権ナシの取引」が一般的となります。

参照 償還請求権とは

つまりファクタリング会社が事業者から債権を買い取り、その後対象となる債権が不渡りの状態となったとしても、事業者は何の責任も負う必要がないということです。

そのため債権回収にリスクを感じたら、リスクごとファクタリング会社に売却してしまうといった方法も考えておくとよいかもしれません。

参照 ファクタリング

ただしですがリスクごと債権を売却するため、利用時の手数料は他の資金調達と比べても高く設定されています。とはいえファクタリング会社ごとに手数料は異なるため、複数社に相見積もりをかけてみるとよいでしょう。

そのような対策を取るのかは経営判断となることだろう。会社の利益を守るためにも何かしらの対策は取っておきたいところだ。

売掛金トラブルの責任は取引先か自社

売掛金に関わる問題の多くは、取引先が原因であるケースが多いです。しかし自社が原因である可能性もあります。

請求書を出した後であれば取引先の可能性大

取引先に請求書を出している状態で、取引先が支払いを行わないのであれば取引先の責任となる可能性が大きいでしょう。

その際には取引先に対して支払いに関する何かしらの対応を行い、回収業務を行なってください。

参照 4つの対策

責任追及より回収方法を模索し準備を始めるべき

自社の社員による売掛金回収業務が失敗してしまった場合、その社員が上手く回収できない場合においても、それはその社員の責任ではありません。会社関連で発生する一切の問題の責任は、会社の代表が負うものであるためです。

もしこのような状況に陥ってしまった場合、担当社員に責任を取らせるのではなく、どのようにして売掛金を回収するべきかを優先して考えるべきでしょう。

一定期間経過すると時効となる

請求書は5年経過してしまうと民法第166条により時効になってしまいます。消滅時効というものです。

そのためその前に何とか回収をしたいところです。

参照 請求忘れ・請求漏れの時効は5年!? 時効期限になると売掛金や未収金は回収不能に!

また時効を中断(更新)することも可能です。たとえば以下のような方法があります。

時効の更新措置で一般的な方法は次の5つです。

- 請求訴訟を起こす

- 支払督促を行なう

- 民事調停の申し立てを行なう

- 取引先に債務の承認をしてもらう

- 代金の一部を支払ってもらう

どれも手間がかかってきますし専門知識も必要となるでしょう。費用は掛かってしまうかもしれませんが専門家への依頼を検討してみたほうがよいかと思います。

回収できない場合には貸倒損失

取引先との取引を停止後、1年以上経過しても売掛金が回収できない場合には、損金計上を行い貸倒損失として計上することができます。

つまり損金が増えることとなり、会社の所得が減ることになります。会社の所得が減るということは税金も減ることとなります。せめてもの対処方法となります。

売掛金を回収できないのならファクタリングで債権売却

取引先から売掛金が振り込まれない、すぐにでもお金が必要という場合に有効な「ファクタリング」をもう少し詳しく紹介します。

そもそも自力での回収以外はコストがかかる

まず前提としてお話ししますが、売掛金が取引先から支払われない時点で、自力で回収する以外はどうしてもコストが必要となってしまいます。

もしコストをかけたくないのであれば、何としてでも自力で回収するとよいでしょう。ただし相手側に支払うお金がなければ何をしても効果はないことでしょう。

そこから法的に争うといった方法もありますが、コストも時間もかかります。

リスクごと売却する方法もある

未回収の売掛金を回収するという考えを「未回収の売掛金を回収する権利を売却する」という考えに切り替える方法もあります。つまり「ファクタリングを利用する」という方法です。

手数料というコストは発生しますが、早ければ即日中に現金を手にすることができます。債権を売却しているため、将来的に返済をする必要はありません。

つまり早い段階で資金繰りの改善をすることが可能となるのです。

ファクタリングの仕組みを解説 とにかくスピードが早い

ファクタリングは「売掛金を受け取る権利を売却する」というものです。

未払いの売掛債権問題や資金繰りの問題を解決するスピードでいえば、数ある資金調達の中でも一番でしょう。

参照 ファクタリング

たとえば1000万円の売掛金が発生しており、取引先から振り込まれないとしましょう。その売掛金を受け取る権利である売掛債権をファクタリング会社に売却することで、手数料を引いた金額を手にすることができます。

この段階で未回収だった売掛金を回収することができますし(間接的にですが)、回収業務を行う必要もなくなりますし、いつ支払われるのかと気に病むこともなくなります。

デメリットもある

ファクタリングを利用することは良いことばかりではありません。

- 回収できない売掛債権は断られるケースが多い

- 手数料が高い 債権金額の10%~30%

しかし他に何か良い解決策はあるだろうか?黙っていても解決する確率は非常に低いぞ。

法的に行動を起こしても結論が出るまでに時間がかかってしまう。さらにそれまでに取引先は倒産せずに存続しているだろうか。

これらの不安がある中でも、手数料が高いから利用しないという結論に至るのだろうか?

ただしその売掛金が経営に大きく影響するというのであれば、手数料を取られたとしても現金を確保することの方が大事なような気がする。

会社での出来事は事業者の責任 流行りの詐欺はあり得ない

少し余談となります。

「会社に損失を出してしまったから、補填しなければならない・・・。だからお金が必要だ・・・。」

このような内容で電話をかけ、金銭をだまし取るという行為が発生しているとニュースで流れることがあります。

もしこれが事実だったとしましょう。しかしその場合でも、今回触れている売掛金の回収と同じように、基本的には会社の責任となります。

判例を見ると、多少の責任を従業員に負わせることができる可能性もあるようですが、会社での出来事の一切の責任は、基本は会社のトップである事業者の責任となるのです。

よって、このような詐欺の電話はおかしな話であるため、気を付けたほうがよいでしょう。

よくある質問

売掛金が回収できない場合、誰の責任になりますか?

会社で起こりえる問題は、どのような問題であれ会社の代表である「社長」の責任となります。またそもそも売掛金を支払わない取引先の責任も大きいと言えます。

未回収の売掛金を回収する役目を与えられましたが、回収できない場合どうなりますか?

会社の命令として未回収の売掛金を回収する役目になったため、会社の命令を遂行するといった責任はあります。ただしその役目を任命した人物の任命責任は当然あります。さらにその仕事を任されたということは未回収の売掛金が存在するわけであり、売掛金を支払わない取引先があるわけです。つまり一番の問題は売掛金を支払わない売掛先ということになります。

売掛金の回収方法として良い方法はありませんか?

売掛金は売掛先が必ず支払わなければならないお金です。これは下請法によって定められており60日以内に支払わなければなりません。請求書を送っていなかったとしても支払わなければならないお金です。