与信限度額を設定することで、売掛金に関するリスクを減らすことが可能となります。

- 与信限度額を設定することでリスクを減らせる。

- 利益を最大化させるために与信調査は大事。

- 与信限度額を設定するタイミングがある。

与信限度額を設定することで、取引の限度額を決められるということです。つまりは売掛金の限度額を決められるということです。

これにより売掛金額が大きく膨らみすぎないようになります。売掛金額が大きくならなければ、売掛金が万が一入金されなかったとしても大きく損失を出すことを防ぐことができます。

逆にいうと、売掛金が大きく膨らまないということは取引先にとっても支払う買掛金の金額が膨らまないということになります。つまり支払いに行き詰りにくくなるということです。

よって与信限度額を設定することにより、互いに助け合うことができるようになるということです。

目次

与信限度額の設定は取引量を制限しリスクを減らせる

与信限度額とは、取引先に対して取引限度額内だけで取引を行なうということです。

元々は信用情報機関や金融機関で使われていた仕組みです。バブル崩壊以降に手形の不渡りや売掛金の未払いが大量に発生してしまいました。そのため、少しでもリスクを減らすために取引先に応じて、取引額の上限を設定するようになりました。これが与信限度額です。

これにより、万が一取引先から売掛金が入って来なくなってしまったとしても、大きな損失にはつながらなくなったわけです。

取引先に万が一があっても被害を抑えることができる

たとえば売掛先が倒産してしまったとします。そこには1000万円の売掛金があったとしましょう。

相手が倒産してしまったため、売掛金は損失となってしまいます。何かしらの法律で保障してくれるわけではありません。

ところが与信限度額をあらかじめ低い金額で設置し取引量を少なくしていたとします。すると発生する売掛金の金額を抑えることができます。

売掛金の金額を抑えれば、万が一回収できなかったとしても大きな損失を回避することができるのです。

掛取引に与信限度額を設定するメリットとデメリット

与信限度額を設定することはメリットでもありデメリットでもあります。

与信限度額を設定するということはリスクヘッジ(リスク分散)をするということです。

リスクを分散することはできるのですが、取引金額の上限を設定するため、売り上げを大きく上げるチャンスを逃してしまうことにもつながるのです。

本来100の取り引きができた場合。もし取引先が倒産してしまったら100の損失となってしまいます。しかし与信限度額を設け、100の取り引きを70に設定することで、万が一取引先が倒産してしまっても、70の損失に抑えることができるわけです。

ただし取引先が倒産しなかった場合、30を受け取るチャンスは逃してしまうのです。

与信限度額を設定するメリット

与信限度額を設定する最大のメリットは、売掛金が入って来ないときのダメージを減らすことと、取引先の資金繰りの悪化を防ぐことです。

売掛金が入って来ない原因としては、取引先に買掛金を支払うだけの資金がないということです。取引先にまったくお金がないのか、それともある程度はあるが、買掛金すべてを支払う金額がないのかによって状況は変わってきます。

いずれにせよ、取引先からしてみると発生している買掛金は支払わなければならないため、お金がないのであれば資金調達をしなければなりません。

参照 資金調達方法

逆にこちらからしてみても、入ってくるはずの売掛金が入って来ないため、資金繰りが悪化し、やはり資金調達をしなければなりません。

売掛金がもらえない、買掛金が支払えないという状況で共通していることは、どちらの会社も資金繰りが悪化している状態ということなのです。

資金繰りが悪化することはさらなる悪循環を生んでしまいます。

自社の財務状況が悪い場合、融資などを申し込んだとしても、審査に受からない可能性が高くなってしまいます。資金繰りが悪い会社に対して喜んで融資をしてくれる金融機関はないためです。

そのため、与信限度額を設定することは、自社の資金繰りの悪化を防ぐとともに、取引先の資金繰りの悪化も防ぐことにつながるのです。

参照 銀行融資を利用する条件 融資しても安全であるという証明

売掛金の与信限度額設定のデメリット

与信限度額を設定することはリスク管理という面ではメリットですが「売上を伸ばすチャンスが消えてしまう」という可能性も含んでいます。一般的に「チャンスロス」といわれている状況です。

つまり大きく売り上げを伸ばすチャンスを逃してしまう可能性があるのです。

本来100の取り引きができた場合、そのまま100の状態で取引を行っていれば売掛金は100は言ってくることになります。しかしリスクを考え与信限度額を設定し70にしたとします。すると入ってくる売掛金は70となります。リスクを減らすことはできたかもしれませんが、残りの30を取れる可能性を失ってしまうわけです。

最大限利益を得るために与信調査は重要となる

与信限度額を設定することでリスクヘッジをすることができるかもしれませんが、最大限の利益を得ることはできなくなってしまいます。

そのため取引先の状況を知ることが重要となってきます。

簡単に言うと、取引先に支払うだけのお金があるのかどうかを事前に知っておけば、与信限度額を設定するのかしないのか、設定するとしたらどのくらいにすればよいのかが分かります。これを与信調査といいます。

与信調査は自社で行うこともできますが、なるべく正確に情報を得るためには与信調査を専門に行なっている「与信調査会社」に依頼するという方法もあります。これにより取引先の情報を手に入れることができるため、リスク管理に繋がります。

リスク管理は決して悪いことではありません。逆に言うと、リスク管理をせずに取引を行うのは、一か八かの勝負をしているという見方もあります。

売上をアップさせ、利益を追及するという会社の目的から考えると、リスクのバランスは常に把握しておかなければならないのです。

与信限度額は2つのタイミングで設定することができる

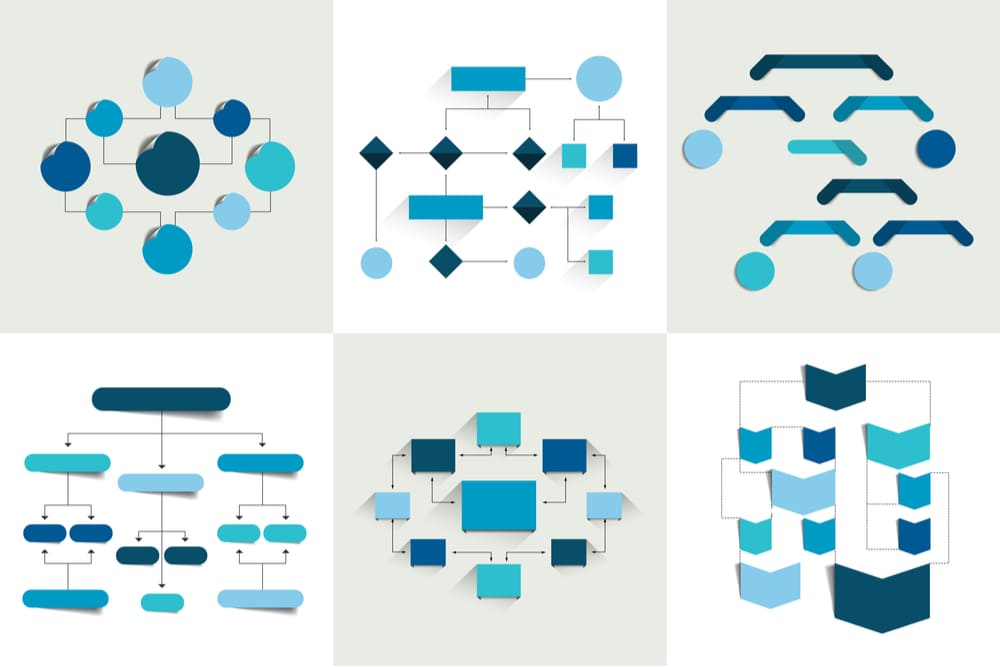

会社間の取引において与信限度額を設定するタイミングは2つです。契約前か契約後かです。

- 契約前

- 契約後

それぞれの段階で何を行なうべきか見ていきましょう。

契約前に与信限度額設定

本契約を行う前に、将来的に発生する売掛金を回収可能かどうかを判断します。そのためには、取引先の情報を集めて行く必要があります。情報を集めた結果、どのくらいの与信限度額を設定すればよいかを決定したのちに本契約を行うのです。

- 商談の開始

- 情報収集

- 信用力評価

- 与信限度額の決定

- 契約条件の交渉

1.商談の開始

取引の最初の段階です。基本的には取引先を訪問して商談を行ないつつ、取引先の経営状況などをチェックしましょう。

2.情報収集

与信評価(信用力評価)の為の情報収集の段階です。取引先の情報を入手することと、調査会社などの第三者から間接的に入手し、情報を精査します。

3.信用力評価

取引先の信用力を評価する段階です。定量分析、定性分析、商流分析の3つの分析方法で取引先の信用力を評価します。

- 定量分析…貸借対照表や損益計算書などの決算関連の書類分析(数値)方法

- 定性分析…取引先の代表者の資質や得意分野、販売基盤など取引先を取り巻く環境を分析する方法

- 商流分析…ビジネスの形態や決済条件、仕入先や販売先といった取引全体の流れを分析する方法

4.与信限度額の決定

集めた情報を分析し、取引先の与信限度額を決定する段階です。担当者が取引開始申請を決済担当者に行ないます。決済担当者は申請された取引の意思決定における最終責任者になります。

5.契約条件の交渉

決定された与信限度額を元に掛取引契約条件の故障を行なう段階です。掛取引契約の条件交渉を行ないます。社内で決済された与信限度額を元に取引の詳細についての交渉です。担保などがある場合、担保の管理なども含めて話合います。

取引先を訪問したときの雰囲気、話しているときに出た内容、与信調査会社からの回答などを総合的に判断し、与信限度額を設定すると良いだろう。

契約後に与信限度額設定

契約を済ませた後に与信限度額を設定することも可能です。

以下の4つのステップで進めていきます。

- 債権の管理と限度額の管理

- 定期的な見直し

- 問題取引の管理

- 回収業務・事故管理

1.債権の管理と限度額の管理

同じ取引先と継続的に取引を行う場合、契約後に定期的な与信限度額の調整を行なうことが必要です。

売掛金の回収状況を判断して、限度額の調整を行うのです。

もし、期日通りに売掛金を支払ってもらえないようなことがあった場合には、その後の取り引きに不安を抱えることとなります。そのため、取引停止や与信限度額の引き下げなどを考慮することが必要となるでしょう。

2.定期的な見直し

支払遅延が起こっていない場合でも、定期的な与信限度額の見直しを行なうことも必要です。会社の状況というのは日々変化します。

過去は経営状況が良かった取引先も、時間が経つことで悪化することがあります。もちろんその逆もあります。

取引先の状況を継続的に情報収集していくことで、与信限度額の見直しができるようになり、利益を大きく伸ばすのか、それともリスクを分散させるのかの判断ができるようになります。

3.問題取引の管理

取引先からの売掛金の支払いが遅れてしまった場合には、その段階で与信限度額を変更することが検討できます。または担保を取るといった手法を提案することも可能です。

すぐに適切な行動がとれるよう、社内の管理体制を強化しておきましょう。

参照 掛取引の割合は重要!? 掛取引の割合の高さは業種や資産によってリスクに

4.回収業務・事故管理

売掛金が回収不能になってしまったり、回収できないなどの金融事故が起こった際には与信限度額を変更するとかしないとかの話ではなくなります。

いかに回収できなくなった売掛金を回収するのかが重要なポイントとなってきます。自社で回収を行う方法もありますが、弁護士や回収代行業者に依頼する方法もあります。

また経費処理を適切に行うことで、売掛金が入って来なかったとしても節税対策を試みることもできます。

参照 売掛金が回収不能 売掛金問題を解決&防止するための5つの方法

売掛金回収不能を防ぐためにも取引先の与信管理を徹底しよう

売掛金の与信限度額を設定する際に重要なことは、「取引前の与信調査」と「取引後の与信管理」です。

ただしあまり与信状況に固執しすぎると、せっかくのビジネスチャンスを失ってしまう可能性もあります。

そのため新規の取引先や付き合いの長い取引先に対しては、与信限度額を引き上げたくなる気持ちも理解できます。これにより自社の売り上げも大きくなる可能性があるためです。

しかしこれまでもお話ししてきたように、与信限度額を設定しない、もしくは大きく設定してしまうと、その分リスクが高くなることも事実です。

取引先の財務状況はもちろん、業界の流れなどさまざまな切り口から「ビジネスチャンス」と「リスク」のバランスを見極めることが重要なのです。

取り引きの金額が大きくなればなるほど、与信限度額を設定して取引をすることをおススメする。

自社の利益を最大限にするためにも、バランスのとれた売掛金の与信限度額を設定しましょう。